巴菲特的黄金搭档查理·芒格曾说,投资的黄金时代已经结束,投资者将需要应对低回报期的挑战。

换句话说就是要降低预期,适应少赚钱。

在全球经济增速放缓的今天,低风险的理财方式备受追捧。

我们有必要了解,当下安全等级最高的三大金融工具。

国内安全等级最高的三大金融工具是什么?

奶爸总结

一、国内安全等级最高的三大金融工具是什么?

目前公认的国内安全等级最高的三大金融工具,分别是:国债、50万以内银行存款、储蓄型保险。

1、国债

国债是由国家发行的债券,即国家在建设过程当中,通过发行债券的形式向社会大众融资。

债权人是国家,风险几乎可以忽略不计。

目前主要有2年期国债、5年期国债、10年期国债三大类,钱投进去,要到期才能取出来。

国债的收益,跟借款时间的长短成正比,即借款时间越长,收益相对就越高。

财联社报道,当前10年期国债收益率下跌至2.64%

实际上,随着存款利率不断下行,国债的收益率下跌也不是一次两次了。

如果是10年内不需要用到的钱,也能接受这个收益率及下降趋势,可以入手。

买了国债如果要提前支取,是靠档计息,要收取一定手续费,会损失一些利息。

同时,国债不是你想买就能买的,还得拼手速、看运气,像去年就有好几个月停止发行。

2、银行存款

指50万以内的银行存款。

实际上,银行存款的安全系数也是有限制的。

根据《存款保险条例》第五条,“同一存款人在同一家投保机构所有被保险存款账户的存款本金和利息合并计算的资金数额在最高偿付限额以内(50万)的,实行全额偿付;超出最高偿付限额的部分,依法从投保机构清算财产中受偿。”

简单来说,我们把钱存进银行,50万以内是有保障的,

即使银行出问题,背后也有保险来保障这50万不受损失,50万以上的部分则不好说。

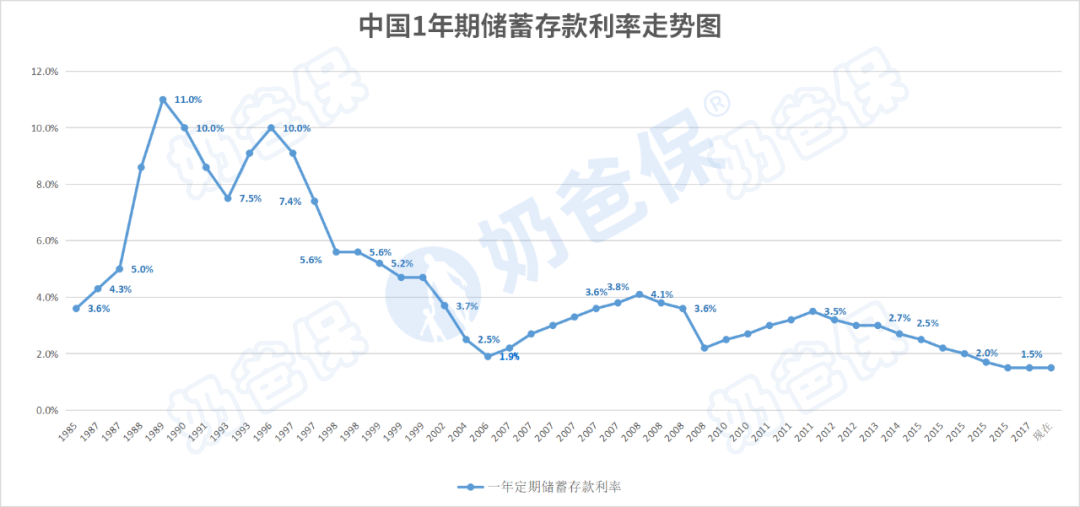

银行存款利息有多少呢?主要看存款期限。

一年期储蓄,这点利息可能很多人看不上;

如果是三年期、五年期定存、大额存单,收益相对高些,

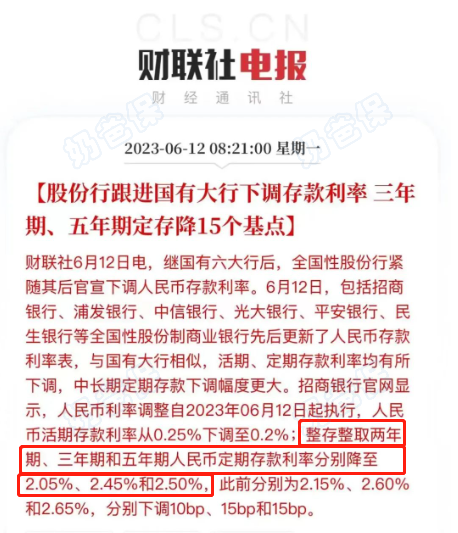

定期存款利率前不久也刚刚经历了新的下调,进入2.5%时代,目测还有进一步下调空间。

大额存单门槛较高,目前要20万起步。 对普通大众来讲,这个额度还是稍微有点难度。

3、储蓄型保险

以年金险、增额终身寿险为代表的储蓄型保险,即理财型保险,有以下特点:

①安全、稳健,不必担心“暴雷”

年金险、增额终身寿险等保险安全性高。

保险公司背后有完善的监管机制,接受国家金融监督管理总局(原银保监会)的监管。

哪怕保险公司破产,监管也会保护消费者的合法权益。

可以说,年金险、增额寿拥有“顶流”的安全等级保证。 不必担心“暴雷”。

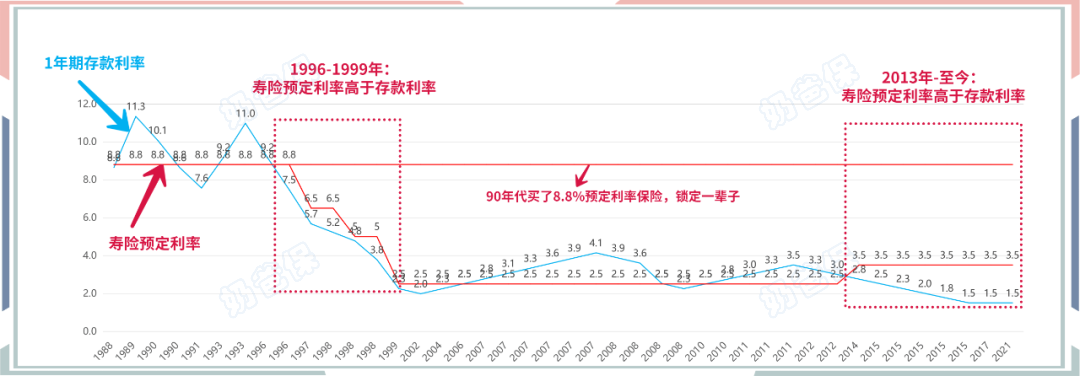

②收益明确,锁定长期利率

利率下行是大势所趋,但年金、增额终身寿险的收益是确定的,投保时就锁定了未来的收益率。

比如增额终身寿险,有长期复利收益接近3.5%的产品,保单利益白纸黑字写进合同,

投保后,保单的现金价值在合同中都可以看到,不受外界利率变化的影响。

年金险和增额终身寿险,收益也非常可观:

比如鑫佑所享养老年金险,复利收益率可以突破4%,部分年金还能附加万能账户,资产实现二次增值,获得更高收益。

(鑫佑所享投保案例)

增额终身寿险相对来说,由于灵活度比年金险高,因此实际收益略低一点,

目前依然有不少产品复利收益接近3.5%——很快会降到3%甚至更低。

例如增多多3号泰山版,前期投入保费,之后产品每一年的现价都在持续增长,

长期复利收益会达到3.48%以上(银行存款、国债的收益率是按单利计算)。

从流动性来看,增额终身寿险前期的流动性受限,但持有一段时间后,中途需要用到保单里的钱,可以通过减保、退保来实现。

如果既想用钱,又不想损失保单利益,也可以通过保单贷款功能,获得流动资金。

二、奶爸总结

既要安全性,又要高收益,奶爸建议:

短期要用到的钱,可以考虑银行存款,担心兑付风险,可以分开存不同银行,每家不超过50万;

其次是国债,也可以锁定几年的收益;

如果看中“长期稳稳增长的收益”,可以考虑年金险和增额终身终身寿险。

终身复利增值的收益+堪比国债般安全的资金保障,给自己、给家人留一份托底的保障。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保