随着银行利率下调,经济形式的严峻,现在大家越来越追求安全稳妥的理财方式。

如果想要同时满足安全性高,还能长期锁定收益,除了国债,商业养老保险也不错。

但也有人说有了社保养老金就够了,商业养老保险的收益并不高,感觉没必要入手。

事实上,商业养老保险可以最大限度地的保障我们退休后有稳定的收入来源,最大作用是其稳定性和安全性。

下面奶爸来给大家详细介绍一下。

一、商业养老保险到底有没有必要买?安全吗?

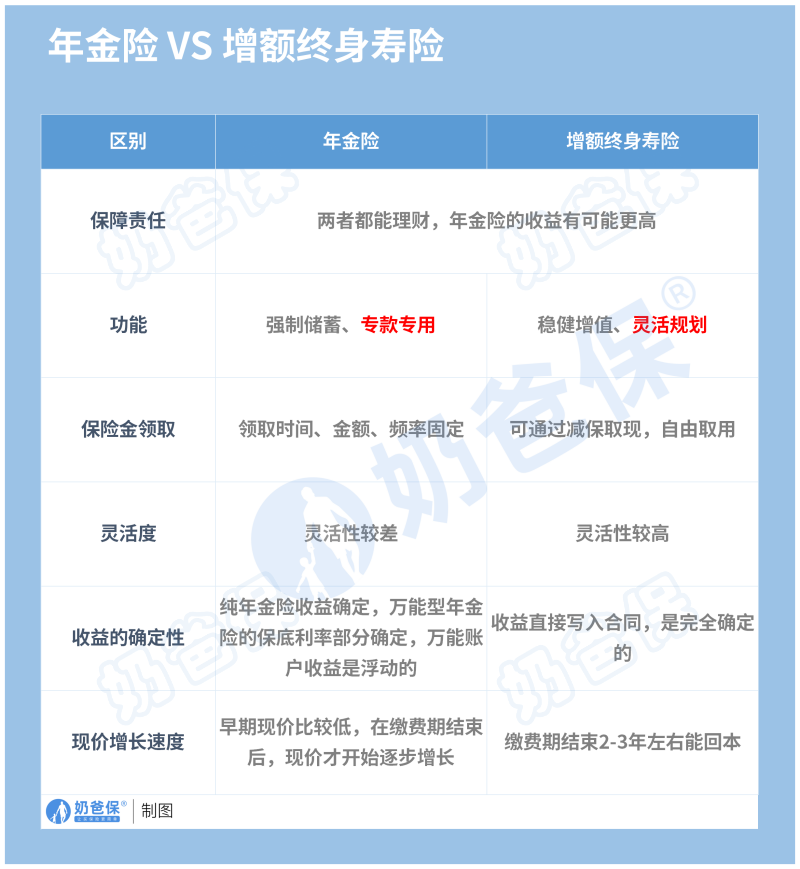

年金险和增额终身寿险都属于商业保险,都可以用于规划养老,最大特点是可以锁定未来几十年的收益。

投入一笔钱,不用担心利率下行的影响,最终稳稳拿到一笔收益,还是非常香的。

奶爸也把年金险和增额终身寿险的特点做了一个表格:

安全性方面,因为保险公司都受金管局监管,保单也会有保障,不需要担心暴雷的问题。

而在收益性和灵活性方面,它们就不太一样,我们分险种来讲一讲。

1、年金险

年金险就是先交钱给保险公司,到了约定年限,再从保险公司定期领钱。

它的收益固定,什么时候开始领钱,能领多少钱,都会写在合同上。

市面上的年金险,长期持有收益率一般在3%以上

但灵活性相对较低,保单的回本时间也会很长。

因此,把钱投入年金险,要能长期持有,不轻易动用,才能获得较高的收益。

2、增额终身寿险

增额终身寿的收益同样固定,但没有约定的领钱时间,可以自由选择领取时间和额度。

在收益性和灵活性上,和年金险会有区别:

收益性:前期收益增长较快,但无论持有多久,收益率最高不会超过2.5%

灵活性:保障期间,可以按要求加保或减保,保单可以灵活支取。

因此,钱投入增额终身寿后,可以按照自己的需求,在不同的时间领钱。

例如30岁投入一笔钱,等50岁时,减保领取一部分钱给孩子买房,60岁时,再每年领一部分钱给自己养老。

这两类保险怎么选?

年金险和增额终身寿险是拿来对抗利率下行的好工具,适合作为长期财务规划。

希望存点钱当教育金或养老金,可以选择年金险;

如果没有明确的用钱需求,可以选择增额终身寿险。

二、商业养老保险怎么挑选?

购买商业养老保险的核心目的是为了确保退休后能够拥有一笔稳定且可观的现金流。

选择商业养老保险产品时,大家可以多关注以下信息:

1. 现金价值

现金价值是您在退保时能够拿回的金额,需要重要考量。

不同产品在不同时间段的现金价值增长情况各异,有的产品在前期增长较快,而有的在后期增长更显著。

大家可以根据自己的预期持有期限,选择在相应阶段现金价值较高的产品。

2. 年金领取金额

对于年金险,除了关注现金价值,还应考虑每年能够领取的年金金额。

即使保费相同,不同产品每年的年金领取金额也不同。

3. 长期规划

如果您计划在15至20年后退保,可以选择在这一时间段内现金价值较高的产品。

4. 附加服务

一些年金产品可能提供额外的服务,如养老社区接入、健康管理服务等。

在考虑这些附加服务时,应评估养老社区的环境、服务制度、配套设施等因素。

在满足您对养老社区和健康管理服务的需求后,再选择年金领取金额和现金价值都高的产品。

5. 灵活性

如是否支持减保、保单贷款等,确定能满足您灵活性的需求。

也要了解产品的费用结构,包括初始费用、管理费用、手续费等,这些都可能影响最终收益。

三、奶爸总结

购买商业养老保险可以说是好处多多,能够帮助我们实现强制储蓄,达到资金稳稳增值。

一定要考虑清楚自己的需求,结合实际情况考虑,不要盲目跟风购买。

同时,基础保障型保险也不能少,一定要先做好基础保障型保险,再去考虑商业养老保险,否则一场大病,很有可能就把养老钱消耗掉。

关于健康类保险怎么配置?可以看看奶爸的文章:2024年买保险要怎么买?(附买保险的详细介绍)

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保