人寿保险是以人的生死为保险对象的保险。

而市面上的人寿保险,主要分为4类:定期寿险、两全险、增额终身寿险和传统终身寿险。

两全险产品形态略有不同,我们暂且来看其他3种类型。

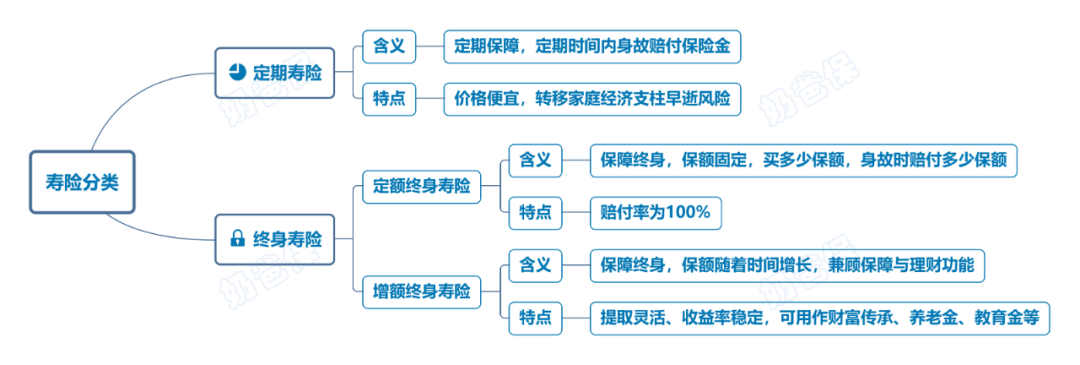

根据保障时间的长短,寿险主要分为两类:定期寿险和终身寿险。

其中,终身寿险又分为定额终身寿险(也叫传统终身寿险)和增额终身寿险。

这三类寿险都能保障身故,但是在保障期限、保额变化和保费上却不同。

今天奶爸就来给大家分析一下:

一、增额终身寿险与传统寿险区别在哪?哪个好?

我们先来看寿险的分类:

我们直接来看它们的区别在哪里:

1、保障期限

定期寿险只保障一定期限,比如保20/30年,或保至60/70/80岁。

保障期内身故了可以理赔,但如果不出险,保费也就消费掉了,更侧重于保障,主要抵御家庭经济支柱的早逝风险。

而定额终身寿险和增额终身寿险就保终身,即只要被保人离世了,就一定能赔。

而增额终身寿险有传承作用,算是给到家人的一笔财富。

从保障期限上来看,保终身当然会比保定期的保障力度大。

2、保额和现金价值

定期寿险和定额终身寿险的保额都是固定的,买多少保额赔多少。

增额终身寿险的身故保额一开始低,但会不断增长,后期保额会比定额寿险高。

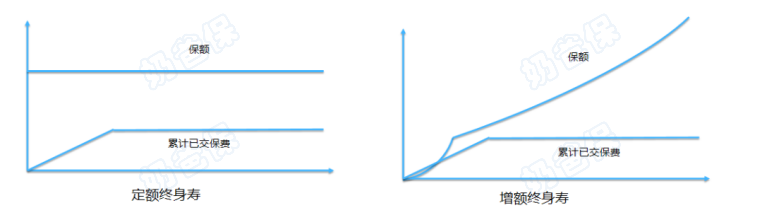

而定额终身寿险与增额终身寿险的主要区别在保额:

定额终身寿险的保额是固定的,买了多少保额,无论什么时候出险,身故/全残就赔多少钱。

定额终身寿险的杠杆高,适合用作资产传承。

但增额终身寿险主要优势是“增额”,在保费恒定的情况下,保额会随着时间不断增加,直至终身。

即年龄越大,相应的保额会越来越多。

前期的身故保额并不高,但随着时间积累,这笔财富会变得越来越大,活得越久保单越值钱。

简单理解,

定额终身寿险的保额是固定的,保额确定了身故金能拿多少,这一点会在投保的时候约定好,保持不变,有低保费、高保额的特点,身故杠杆高,

但是现金价值比较低,小幅度缓慢增长,大部分产品终身未超过保额。

增额终身寿险的保额会逐年递增,但是在实际中没有太大意义,身故保额是随着现金价值上浮的,前期有一定的杠杆,但最多不超过保费的1.6倍,身故杠杆小,

保单价值由现金价值体现,现金价值随着时间推移也会逐渐升高,保障期间,可通过部分减保来取现。

3、保费

先来看定期寿险和定额终身寿险的保费对比,以市面上2款产品为例:

同样是30岁、投保50万、30年缴费,保终身的每年保费,是保至60岁每年保费的10倍以上,

以男性为例,保费相差5174.5元,总保费就相差了155235元。

不过需要知道的是,华贵大麦旗舰版A款是在60岁之前身故赔50万,同方全球新传世荣耀2023是终身都有50万保额。

而跟定额寿险不同的是,增额终身寿险一般是用保费算保额的,而且不以身故保障为重点,功能更侧重于财富规划,想规划多少资金,就投入多少。

总结一下:

定期寿险:保额固定,保障时间有限,费率低;

定额终身寿险:保额固定,保障时间覆盖生命全周期,费率较高;

增额终身寿险:保额可增长,前低后高,时间越长越高,兼顾身故保障和理财。

二、寿险分别适合哪些人群?

1、定期寿险:适合绝大部分家庭,家庭经济支柱、已成年独生子女、负债人群,用于抵御早逝造成的财务风险

作为家庭顶梁柱的必备险种,定期寿险可以较低的保费撬动高额的保障。

能帮助我们在人生关键时期未雨绸缪,用最小的成本换取家庭成员的经济保障,可以说是家庭责任和爱的延续。

万一身故,可以留下一笔钱帮助家人维持正常的生活开销,真正做到,留爱不留债。

以华贵大麦旗舰版A款为例,我们来看具体的产品保障:

最高可以投保400万保额,除了身故/全残保障,还可附加特定交通意外身故/全残保障。

保障实用,性价比超高,非常适合经常出差的人群。

投保门槛低,健康告知也只有最基础的3条,非常宽松。

还能附加麦芽糖2023失能收入损失保险,一份保单,搞定身故、全残、失能三个“人生极端风险”。

定期寿险就像护身符,可以帮助我们延续对家人的爱和守护,将个体不幸身故对家庭财务带来的风险降到最低。

因此非常适合家庭经济支柱、已成年独生子女、负债人群投保,能在自己身负家庭重大责任期时,万一身故能给家人一定的经济支持。

2、定额终身寿险:适合中高端家庭和高净值家庭,用于资产规划、合理避税与财富传承

不论是独身子女对父母的赡养还是小家庭抚育下一代,都会肩负的家庭责任。

定额终身寿险解决了以上两种情况:

1)年轻时是保障,若自己不幸离世,给家庭留下一笔钱用,撬动杠杆让这笔钱代替自己继续发挥余热;

2)年老时是传承,上一代人所攒下的财富完整的按自己心意,过度给下一代。

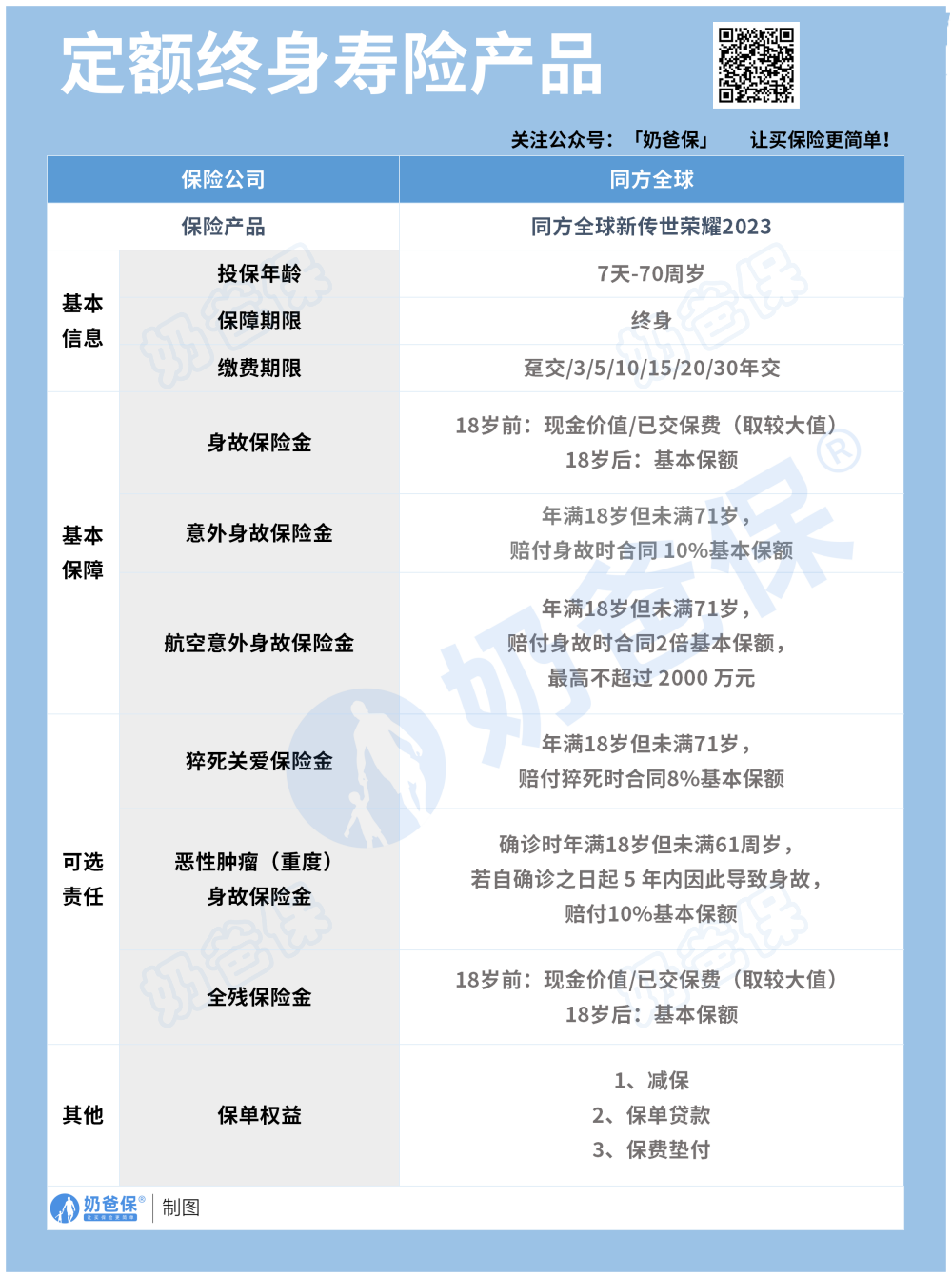

以同方全球新传世荣耀2023为例,我们来看具体的产品保障:

最高投保年龄是70岁,保障期限为终身,缴费期灵活多样,

除了身故保险金,还有意外身故额外赔和航空意外身故额外赔,加强了身故保障。

同时,还个性化地提供了3项可选责任:猝死关爱保险金、恶性肿瘤(重度)身故保险金、全残保险金。

除了上述保障之外,该产品还具有保单权益,包括减保、保单贷款和保费垫付等。

这些权益使得客户在需要资金时,可以通过减保或贷款等方式获取一定的资金支持,同时还能保证保单的有效性和保障力度。

定额终身寿险更侧重身故杠杆,投保后很长一段时间内的身故保额都是比较高,且固定的,如果不幸遭遇身故风险可以保证家人的生活质量,保一辈子,确保留下一笔钱给家人。

而且现价较高,保单后期如果需要用钱,可以通过退保,一次性拿回保单现价,或通过保单贷款,周转资金。

因此主要面向中高端家庭和高净值家庭,用于资产规划、合理避税与财富定向传承。

3、增额终身寿险:适合中产、高净值人群,月光族,用于强制储蓄,或者准备养老金、教育金

增额终身寿的功能体现在现金流规划,它以身故或全残作为赔付标准,

但投保人可以通过减保来领取,领取时间由投保人自由决定,

能满足整个生命周期的各种现金流规划,例如教育金、婚嫁金、养老金等等,一份保单实现多种用途,还能留下财产给后代。

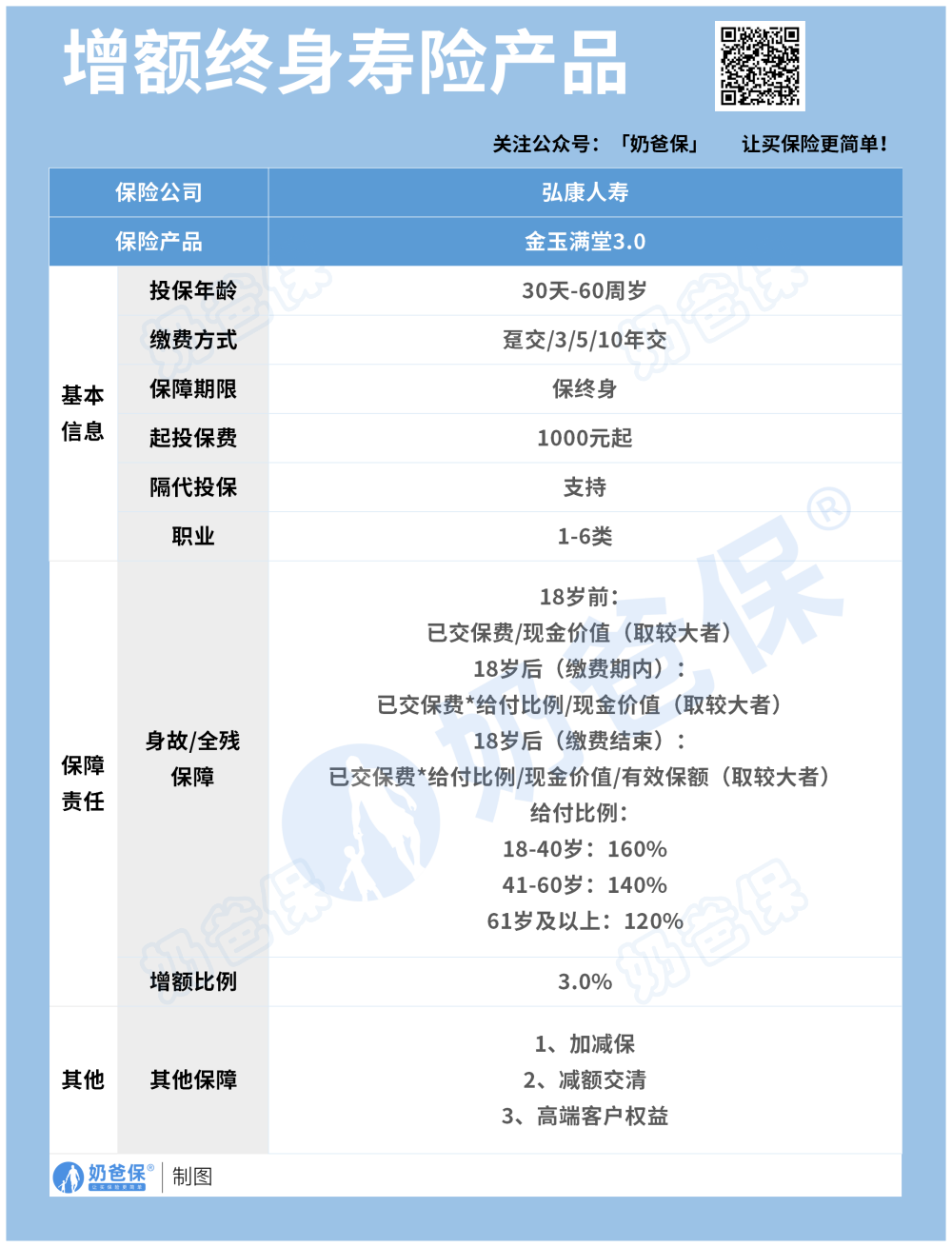

以金玉满堂3.0为例,我们来看具体的产品保障:

这款产品起投金额非常低,1000元起即可,基本普通工薪阶层都能负担得起。

支持隔代投保,在情感上是爱的延续,在财富上也实现了定向传承。

而且支持加减保、减额交清,还能针对不同的保费提供不同的高端客户权益。

增额比例3%,也就是保额是按3%固定利率持续增长的。

而增额寿的价值主要体现在现金价值上:

以30岁男性,年交10万保费,交10年为例,

保单第9年(即39岁时)现金价值超过已交保费,封闭期较短。

随着时间的推移,现金价值也不断上涨。

到60岁的时候,现价2066940元,相当于2.07倍已交保费;

到80岁的时候,现价3733120元,相当于3.73倍已交保费;

到100岁的时候,现价6742420元,相当于6.74倍已交保费。

增额终身寿险是通过时间积累,来使现金价值持续稳定增长,长期储蓄功能更为明显。

兼顾身故保障和理财,不仅能为自己的身故保障加码,还能增值财富、灵活规划资金。

如果是有储蓄计划,想要规划自己的养老金,存孩子的教育金、婚嫁金、创业金,或是有财富传承等需求,可以考虑增额终身寿险。

三、奶爸总结

增额终身寿险与传统寿险虽然都保障身故,但是产品还是有很大的区别,投保前一定要了解清楚自己的保障需求再选择。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保