很多人都会有买房子的经历,而一旦涉及到买房,就离不开房贷的问题。

还房贷一般有这两个方式:提前还款或者按时还款。

究竟2023年提前还房贷还是投资理财好?为什么银行不希望提前还款?

奶爸来为大家解读:

2023年提前还房贷还是投资理财好?

为什么银行不希望提前还款?

奶爸总结

一、2023年提前还房贷还是投资理财好?

一直以来,“提前还房贷是典型的穷人思维”的观点很流行。

理由是,房贷是普通人能借到的金额最多、时间最长、利率最优惠的贷款。

面对通货膨胀货币贬值,未来的还款压力会越来越小,提前还贷是给银行“白送钱”。

现在,越来越多的人反其道行之。

自从去年下半年以来,特别是今年春节前后,“提前还房贷”热度高居不下,多个地区银行出现“提前还贷潮”。

为什么会这样?我们分析主要有以下几个原因:

1、房价上涨跑不赢房贷利率

从目前情况来看,国内很多城市房价已经停止上涨,有的甚至还出现了不同程度的下跌。

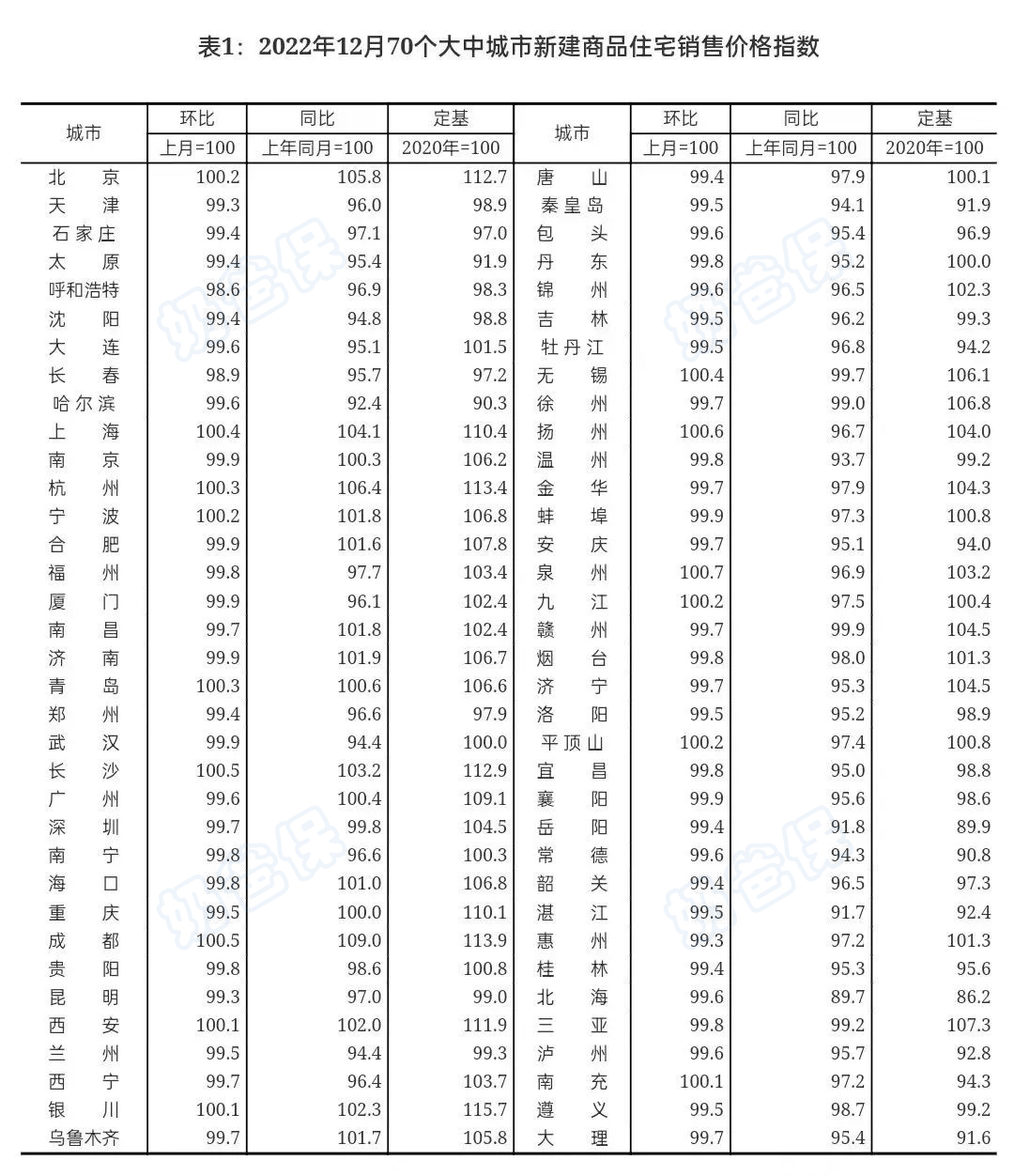

根据国家统计局公布的《2022年12月份70个大中城市中商品住宅销售价格变动情况》显示,

70个城市中,新房价格同比下跌的城市有54个,同比上涨的城市只有16个,环比下降城市55个,环比上涨的只有15个;

而二手房价格同比下跌的64个,同比上涨的只有6个,环比下降的有63个城市,环比上涨的只有7个。

也就是说,新房、二手房的房价仍呈现持续下跌的态势。

而与之相对应的,是部分存量住房贷款利率偏高。

2020以来发放的部分住房贷款利率在6%以上,尽管2022年贷款市场报价利率(LPR)下降三次,但部分存量房贷利率仍然显著高于目前约4.3%的平均水平。

这一变化,直接体现在购房者的月供上,

以杭州为例,目前首套房执行的普遍利率低至4.45%-4.6%,但去年杭州四大行首套房贷利率则高达首套6.3%。

也就是说,百万贷款月还款至少降了一成的还款额。30年期的房贷,每月的利息差,少则1000元,多则2000元。

买房投资的人希望每年房价都能上涨,至少涨幅要超过房贷利率,

而现在房价已经不再大涨,甚至连房贷利率都跑不赢,这就迫使购房者想“提前还贷”。

2、节省利息,减轻还款压力

这几年受到疫情影响,很多人的收入都受到了影响,还贷压力变大,有人甚至断供。

提前还贷,直接的好处是节省利息,减少负债。

尤其是采用等额本息还款方式的人,前期基本上都在还利息,本金倒没还多少。

提前还贷能缩短还款周期,也能省下不少利息,看上去很划算。

有些人不擅长理财,如果提前还款,所节省的几十万甚至上百万元的利息,本身就是最好的理财了。

还有一些年轻人认为,提前还房贷可以降低未来工作变动带来的焦虑,不仅解压,还可以实现未来“职场自由”,毕竟无债一身轻。

3、投资收益比不上房贷利率

手里有闲钱,投资收益比不上房贷利率,也是大多数人选择提前还贷的原因之一。

很多人手里面并不是没有钱,而是希望通过投资理财,赚取更多的收益,来支付房贷。

而资本市场波动不断,各类理财产品收益率越来越低,风险却越来越高,并且普通人的投资渠道已经越来越窄,所以更多人的风险偏好趋于保守。

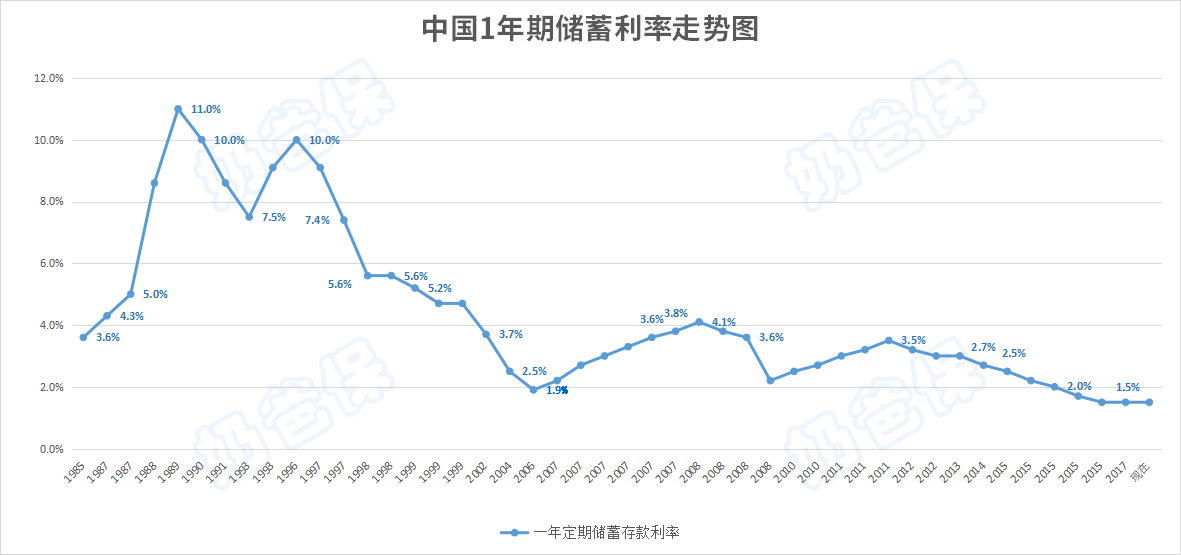

股票、基金这种高风险投资就不说了,一贯稳健的的银行存款和国债的收益也在下行。

比如银行存款利率,这几年就一直在下降:

而且钱如果存在银行,灵活性比较高,很容易被挪用,很考验普通人的自律能力。

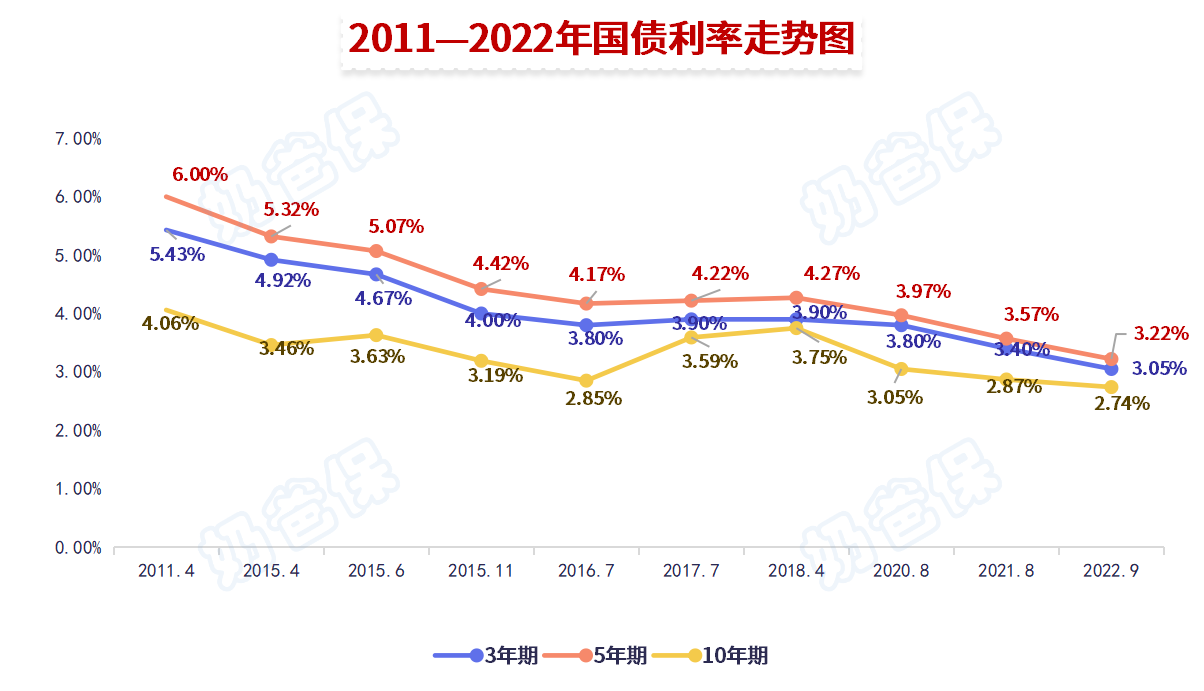

就算以前觉得很安全稳妥的国债,这几年的收益率也在下滑:

比如其中的5年期,也从当年的6%一路跌到3.2%左右。不仅如此,能不能抢得到也得看运气。

投资理财收益率整体下降,收益远远小于房贷利率,对比下来,提前还贷还可以节省利息,更为划算。

4、购房人出于资产配置安排考虑

还有另外一部分购房人员则是考虑到自身的资产配置安排,才选择提前还贷。

比如计划购置新房产,提前还掉之前的房贷后,可以享受到更低的购房利率;

也有的人购房本身就是为了投资、保值用的,万一遇上房价跌的厉害,提前售卖出去,就能及时止损,所以提前还房贷,拿回产权证,这样好随时交易售卖。

总而言之,提前还贷的理由千千万,但根本原因还是对未来经济预期的不确定。

不过奶爸还是要建议大家,提前还贷也不能盲目跟风。

一定要评估好家庭的资金情况,量力而行,毕竟提前还贷意味着必须放弃一大笔流动资金。

二、为什么银行不希望提前还款?

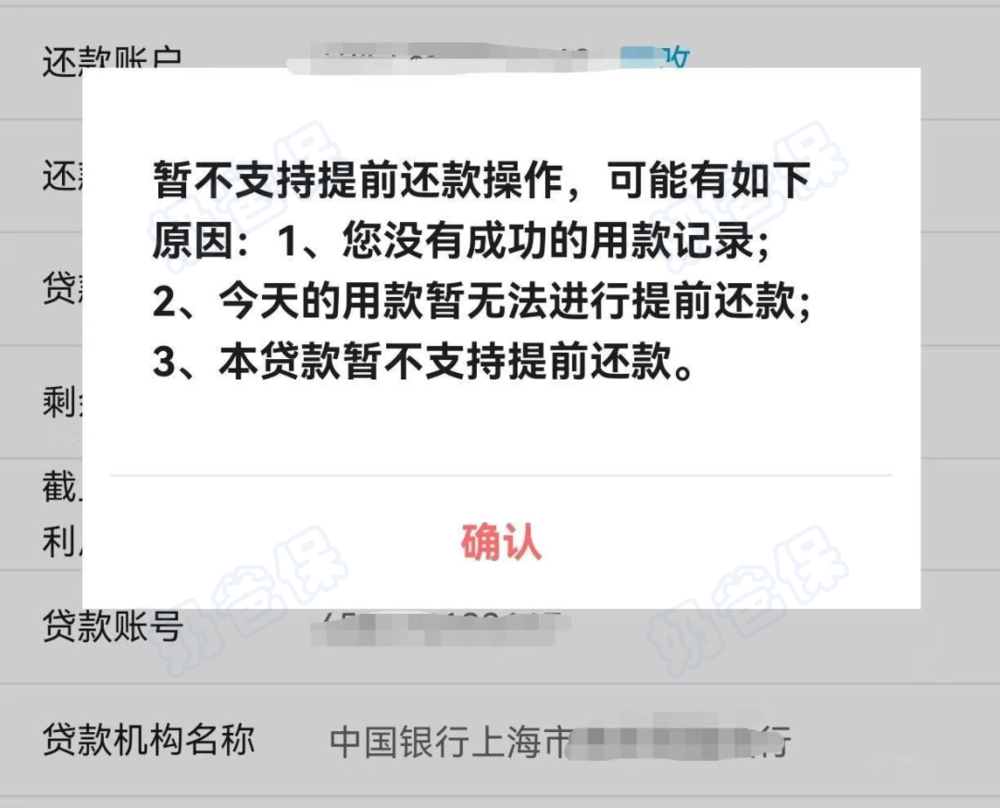

面对激增的“提前还贷潮”,银行想出了关闭线上渠道、排队数月、没有额度、缴纳违约金等措施,

可以看出,对于蜂拥而至的购房者们,银行的配合意愿并不高。

(上海的线上还贷通道关闭)

因为贷款目前仍是银行利润的主要来源,没有贷款的收入,银行就很难保持利润的最大化。

对比其他贷款,住房贷款是银行业务中最优质的个人贷款,因为住房贷款出现的不良率最低,哪怕贷款者没钱还贷了,银行还可以将房子收走。

所以房贷对购房者来说是一种负债,但对银行来说是一种资产,越是经济不景气,银行越是需要这类贷款。

而这两年全国楼市环境不太好,银行既然不能增加资产,就只能想办法阻止购房者提前还款了。

但是这些限制条件,不仅不会降低大家的还款意愿,反而会刺激大家的还款意愿。

为了带动房市发展,各地房贷政策也陆续迎来松绑。

各城市不遗余力促进房地产市场回暖,包括减少限购限贷、优化公积金贷款政策、下调房贷利率、二手房带押过户、购房补贴等。

比如北京地区就有部分银行,将借款人年龄限制进行调整。

北京个别银行规定,首套房借款人可贷至80周岁,还有银行规定,二套房借款人可贷至85周岁。

但是这些措施也无法很好地刺激大家的购房欲望,

从这两年来看,房产这种容易受到政策、经济发展、国内形势影响的资产,存在巨大的不确定因素,

大部分人购置房产的热情有所降低,并且已经不再把房产当成保底的投资方式。

三、奶爸总结

经济前景不明朗,普通人的投资偏向都变得更加保守,纷纷将风险高的资产转换成安全性资产。

而房产的投资价值和升值潜力变小,已经不再是稳赚不赔的投资。

奶爸建议大家,短期的流动资金,和长期的现金流规划,缺一不可。

如果是3年内需要用到的钱,暂时存银行也未尝不可,这看重的是资金的流动性。

如果是短期内不会用到的钱,想要锁定收益,还想跑赢物价涨幅,或者说对冲一部分通胀压力,不得不说,储蓄型保险是更靠谱的选择。

比如年金险和增额终身寿险,这类产品能够锁定长期利率,保值增值,收益是白纸黑字写进合同里面的,终身复利增长,不受利率下行影响。

关于更多理财险的产品,感兴趣的朋友可以阅读奶爸的理财险榜单:

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保