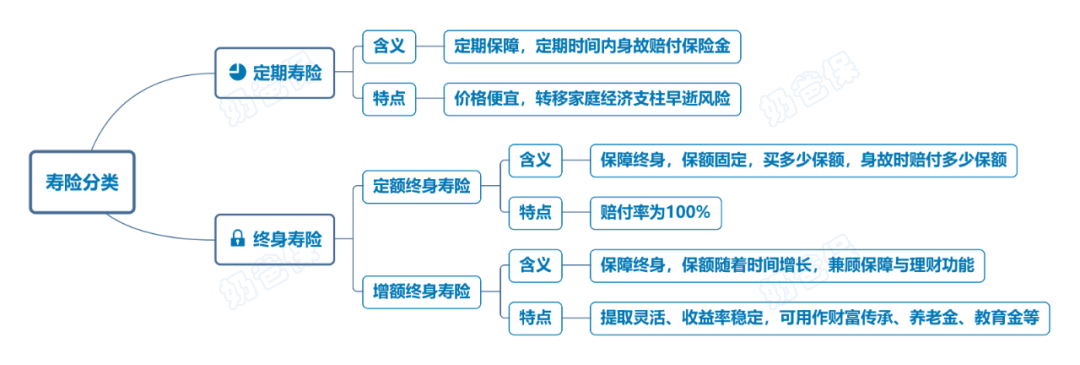

这些年大家对寿险接受度越来越高,但寿险也分定期寿险和终身寿险。

定期寿险的保障期限一般是到退休,有的用户担心万一没出险,保费就白交了。

而终身寿险保费较贵,保额想买高一点,就超预算了。

两个怎么选?我们一一来说!

一、什么是定期寿险?优缺点有哪些?

寿险保障内容很简单,一般只有身故/全残保障。

就是被保人身故/全残/高残后,保司按合同约定,赔一笔钱。

而根据保障期限的不同,又分为定期寿险和终身寿险。

定期寿险,属于消费型保险,只保某一段时间内的身故/全残/高残,比如10/20/30年,或者是保至60/70周岁,保障到期后,合同失效,保费也不会退还。

但保费低、保障力度大!

比如30岁男性买100万保额的定期寿险,保30年,交30年,每年保费只要1000多元。

如果是女性投保,每年五六百就能搞定。

几百块上千块,就能买到100万左右的身故保障,杠杆率非常高!

二、什么是终身寿险?优缺点有哪些?

终身寿险是一种提供终身保障的储蓄型保险产品,其特点是保障期限长,且受益人最终将获得保险金。

终身寿险分为普通终身寿险和终身寿险。

普通终身寿险是一种基础的终身保障产品,可以理解为定期寿险的升级版,为投保人提供长期的保障。

而终身寿险则具有独特的优势,它不仅具备传统的寿险身故保障功能,还具有现金价值增长的特性。

随着时间的推移,保单的现金价值会通过复利效应不断增加,长期来看,其内部收益率(IRR)可以接近3%

此外,终身寿险还提供了一定的灵活性。

当投保人需要资金时,可以通过“减保”操作,即部分领取保单的现金价值,以满足临时的资金需求。

由于这些特点,终身寿险不仅是一种风险保障工具,也被广泛视为一种有效的理财规划工具,帮助投保人实现长期的财务规划和资产增值。

它有以下优点:

第一、锁定终身利率,实现财富稳健增值

终身寿险的现金价值是明确写入保险合同中的,这意味着它受到合同法的保护,并由国家金融管理局进行监管,为投保人提供了双重保障,确保资金的安全性。

从投保之日起,投保人就能够根据合同条款,明确知道未来某一特定年份的现金价值及预期收益。

这种明确的收益预期,使得终身寿险在面对经济波动,尤其是利率下行等市场风险时,能提供稳定的收益,从而为投保人带来更加安心的财务规划体验。

通过这种设计,终身寿险不仅保障了投保人及其家庭的财务安全,还为投保人提供了一种稳健的财富增长途径,即使在经济环境不稳定的情况下,也能保持资金的稳定增长。

第二、既能够用作财富传承,也可以隔离资产

终身寿险允许投保人通过保险合同明确规定受益人及其各自应得的保险金份额。

这意味着,一旦被保险人不幸身故,合同中指定的受益人将依照约定的比例领取相应的保险金。

这不仅体现了增额终身寿险的财富传承功能,而且确保了资产分配能够按照投保人的意愿进行,从而有效避免了可能发生的财产纠纷。

此外,如果投保人发现受益人未能遵循其意愿,投保人也可以随时变更受益人,确保保单的控制权始终掌握在投保人手中。

值得一提的是,如果这份终身寿险是在婚姻之前投保的,它还能作为一种风险管理工具,帮助投保人规避因婚姻变故可能导致的个人财富损失,从而保护其个人资产不受婚姻风险的影响。

第三、资金使用灵活

大多数终身寿险都支持减保领取部分现金价值,这是定期寿险没有的。

部分产品还支持附加万能账户,可以实现资金的二次增值。

当然,终身寿险也有缺点,

一是封闭期,即现金价值>已交保费时间,

封闭期内,保单的现金价值都是低于已交保费的,此时退保或者减保取出,就会有资金的亏损。

二是前期身故保障杠杆不高,

大多数产品,前期身故保障可能不如普通终身寿险或者是定期寿险。

三、寿险买定期的还是终身的好一点?

如果是以下几种情况,建议优先考虑定期寿险:

上有老、下有小的家庭经济支柱;

已成年的独生子女;

身上背有房贷、车贷等债务。

虽然不保障终身,但胜在费用低、杠杆高,几百块能买到上百万保额,能够转移早逝带来的经济风险。

目前优质的定期寿险产品,可以看看这篇文章的推荐:

2024年定期寿险产品榜单,定期寿险该怎么买?

2024年定期寿险产品榜单,定期寿险该怎么买? https://weixin.qq.naibabao.com/cms/show-13099.html

https://weixin.qq.naibabao.com/cms/show-13099.html

保险配置是动态的过程,在买好定期寿险的基础上,如果预算允许,可以买多一份终身寿险。

如果已经买好了健康类保险,还有规划养老、孩子教育、强制储蓄等需求,

又或者是企业主、高净值人群,想要更好地规划资产,都可以考虑终身寿险。

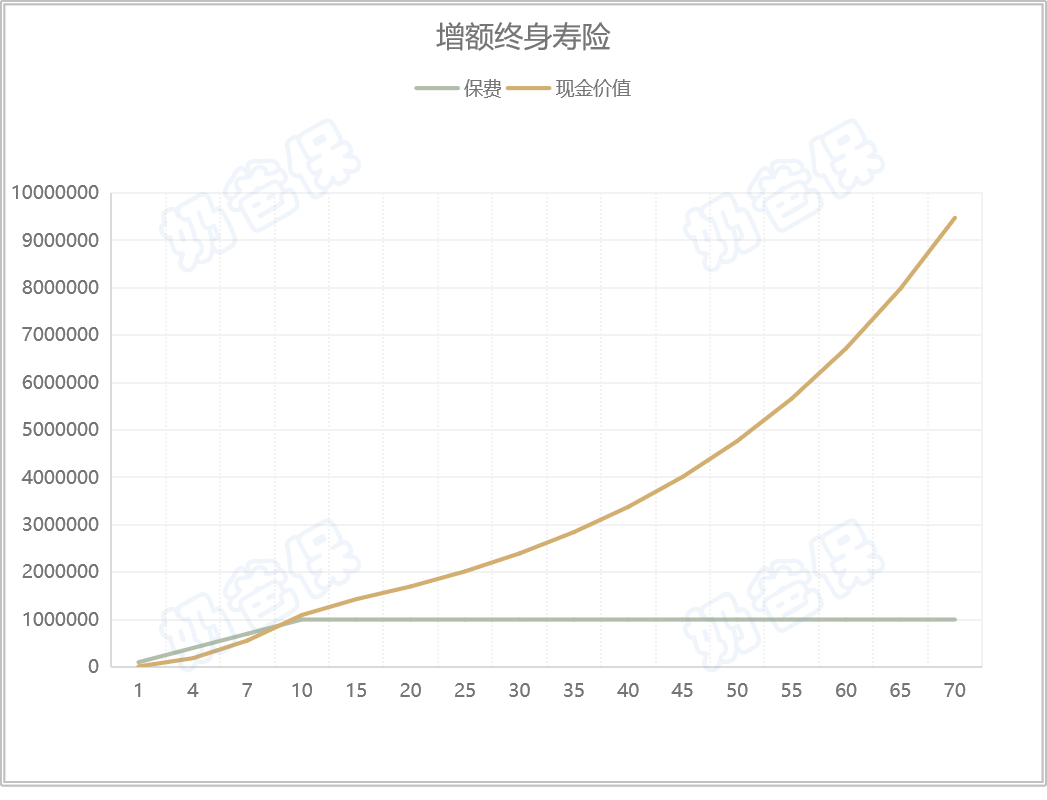

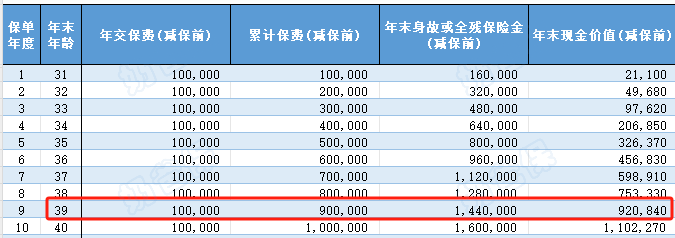

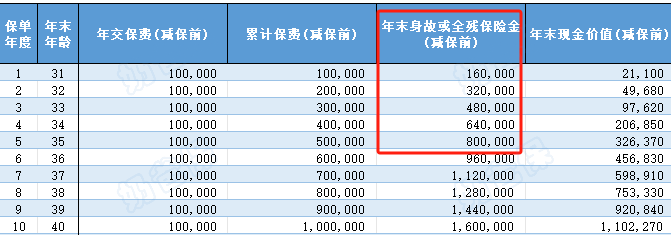

奶爸以某款终身寿险为例,看看30岁男性,年交10万,交5年,收益情况:

前期身故保障虽然不高,但后期逐渐追上来,

被保人35岁时,身故保险金有80万;60岁时有110多万;80岁时有200多万。

和定期或者普通终身寿险相比,终身寿险到保单后期身故保障非常有优势。

再来看收益情况:

封闭期也比较短,只有5年,

之后现金价值一路增长,40岁时,现金价值近60万,复利IRR>2.2%;

到60岁时,现金价值达100多万,是已交保费的2倍;

到80岁时,现金价值为200多万,是已交保费的4倍!

如果中间有急用,都可以在封闭期后通过减保领钱哦!

不过挑选终身寿险,除了收益,还要结合自己的需求、资金情况、收入等等。

四、奶爸总结

配置寿险的前提,要结合家庭的需求来看,

对于大多数家庭而言,如果主要关注的是基础的身故保障,并且希望以较低的成本获得较高的保障额度,那么定期寿险是一个很好的选择。

如果家庭经济条件允许,并且开始考虑更深层次的财务规划时,终身寿险便是一个更为全面的选择。

它不仅提供终身保障,还具备现金价值积累的功能,可以作为家庭财富管理和传承的工具。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保