因为文化传统和社会背景的关系,很多人喜欢储蓄,用于应对未来的风险和不确定性。

这也是国人缺乏安全感的体现,必须通过储蓄以备未来的不时之需。

而这种不安全感在2023年达到一个高峰,“挪储”一词也开始流行:

因为利率,特别是银行存款利率不断下行,很多人都把原先放在银行的存款,

挪到收益更高,可以锁定长期利率,安全性不输银行存款的储蓄保险账户。

财联社1月3日电,日前,在利率下行趋势的大背景下,“存款搬家”现象渐显,增额终身寿险、分红险、万能险等产品成为低风险投资者的新宠。

2024年刚刚开始,“挪储”还在继续,而且很可能会更激烈。

一、居民为什么“挪储”?

1、储蓄意识增强

普通人工资水平本来就很低而且固定,但是生活成本却在不断增加,到处都要花钱。

今年以来,很多人开始转变消费观念,开始了主动的“消费降级”,因为赚钱越来越不容易,手里有钱才踏实。

越来越多人不再像以往一样追求奢侈品和高端享受,相反,他们更注重节俭、环保和可持续性消费。

储蓄意识大大增强,毕竟成年人的世界,只有存钱才能给自己和家庭更多的安全感。

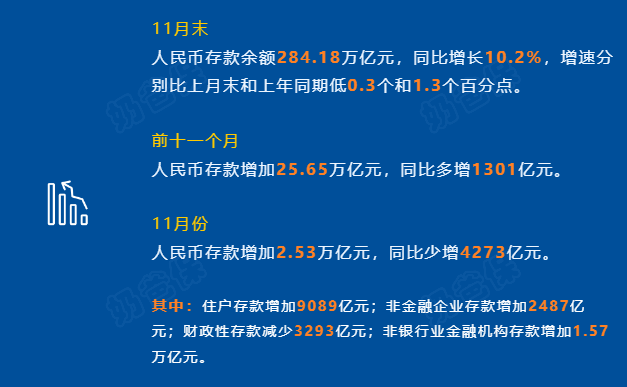

根据央行公布的2023年11月金融统计数据,

2023年前11个月,中国人民币存款新增加了25.65万亿,与去年相比,新增存款同比多增加了1300亿。

截至2022年年末,中国住户存款余额为120万亿人民币,而到了今年11月末,这一数字已达到135.5万亿,即11个月内增加了15.5万亿。

这些数字都反映了中国居民在经济不确定性中对储蓄的依赖,尤其是在楼市低迷、消费受冲击、出口市场动荡等多重压力下,储蓄成为了中国家庭稳定经济基础的重要方式。

2、存款利率不断下行

以前在很多人心目中银行是放钱最安全的地方,但是现在存在银行的钱收益越来越低。

有网友戏称当下的银行存款环境是“我惦记你利息,你惦记我本金”。

但是在全球利率下行的趋势下,我国无风险利率下行已经是大势所趋。

2023年12月22日,各家银行最新的人民币存款挂牌利率表显示,当前银行3年定期存款挂牌利率(整存整取,下同)为1.95%,较此前下降25个基点,进入“1时代”;5年定期存款利率为2%,下调25个基点。

此外,1年定期存款利率为1.45%,下调10个基点;2年定期存款利率为1.65%,下调20个基点。

大额存单的情况也不例外:

12月份四大银行中的工商银行,大额存单最高的利率是3年期,能到2.65%,并不是非常高。

目前大额存单产品利率已基本将至3%一下,而且每期释放额度较少,购买还需要“拼手速”。

3、资管新规落地,打破刚性兑付

2022年1月1日资管新规《关于规范金融机构资产管理业务的指导意见》正式落地实施,

银行理财打破“刚性兑付”,要求“卖者尽责、买者自负”,不再保本,正式进入净值化时代。

也就是说,买银行理财产品像买股票、基金一样,投资者自负盈亏。

银行50万以上的存款如果出现风险,国家也不会无理由地垫付。

原来大家都觉得银行理财靠谱,现在不仅利息不能保证了,甚至本金都有可能产生损失。

二、“挪储”的优势在哪?

1、把现金变成现金流,未来更有保障

挪储可以理解为把现金转化成源源不断的现金流。

现金存在银行里,很容易就挪作他用,而存在储蓄型保险中,未来有了终身现金流的保障,活多久领多久,更加就有了从容生活的底气。

比如年金险和增额终身寿险这一类储蓄型保险,具有长期储蓄和财富增值的功能。

2、把单利变成复利,锁定更长期收益

银行定存、大额存单、国债等都是单利计息,而储蓄型保险是靠时间复利,

而且不受未来利率下行的影响,可以提前锁定长期的保单利率,更好的抵御通货膨胀风险。

把闲置的资金,挪到年金险或增额终身寿险里,随着时间+复利的效应,它会积攒成一笔可观的财富,穿越时间的周期去实现它更大的价值。

3、把不确定性变为确定性,资金更安全

未来孩子的教育储备资金,自己的养老规划资金,都是准备越多越好。

长期储蓄型保险,保单利益写入合同,而且保值增值,具有长期储蓄和财富增值的功能,确保了资金安全性,非常适合用于长远的财富规划。

通过保险配置用现在的资金,保障未来不确定性的收入和资产状况,获得稳定的收益。

三、哪些储蓄险产品适合“挪储”?

奶爸觉得在当前的市场环境下,最适合“挪储”的选择,就是增额终身寿险和年金险。

1、增额终身寿险

而增额终身寿险因为具有减保的功能,可以中途取用一部分现金价值来规划现金流,可以用作教育、创业、养老、财富传承等多种用途,更具灵活性。

以增多多5号增额终身寿险为例,30岁男性,5年交,每年交10万,一共投入50万:

在37岁,也就是保单第7年,现金价值达到513600元,已经超过了已交保费,

57岁时,保单现金价值达到1022500元,已经超过已交保费的2倍。

随着时间的推移,现金价值也不断上涨。

到60岁的时候,现金价值达到1117300元,IRR达到2.910%

到80岁的时候,现金价值达到2017900元,IRR达到2.948%

到100岁的时候,现金价值达到3644400元,IRR已经达到2.963%

现金价值增长速度非常快,随着时间的推移,退保IRR能无限接近于预定利率3.0%

增额终身寿险中表现优秀的产品,长期可以锁定趋近于 3.0% 的复利,收益写进合同并受法律保护,兼顾一定的收益和安全性,

非常适合追求稳定增额,还不确定资金用途的朋友。

2、年金险

年金险以被保险人生存为条件,按照约定的时间分期给付生存保险金,能够保证在在未来拥有一笔稳定的现金流,活多久领多久,实现阶段性的储蓄目标、做财富传承。

以富多多1号养老年金险为例,以30岁男性,年缴10万,10年缴费,60岁开始领取:

先看年金领取:

从60岁开始,每年可领取130600元,也就是一个月大概有10883.3元。

到67岁时,累计领取年金1044800元,超过已交保费,

到75岁时,累计领取年金2089600元,超过2倍已交保费,

如果一直领取到100岁,一共能领取5354600元,累计领取IRR能达到4.084%的超高水平。

不过需要注意的是,这款产品现金价值和身故保障都是持续到90岁,也就是说在90岁之后就无法退保,并且在这之后身故的话是没有赔偿的。

再看现金价值和退保IRR:

这款产品的现金价值一直持续到90岁,且维持较高的水平。

60岁时,现金价值已经达到1788360元,超过1.78倍已交保费,此时退保IRR达到2.684%,

90岁时,现金价值还有386680元,如果这个时候想要支配资金,也可以选择一次性退保,此时退保IRR达到3.868%

富多多1号可以说是一款高领取高现金价值高身故保障的优秀养老年金险,不仅能提供不错的养老保障,也能选择在年老的时候做好资产传承!

投保养老年金险,可以在到达约定时间之后领取固定金额的年金,活到老领到老,能更好地对抗长寿风险,

更适合有明确养老需求,想要用这笔资金来补充养老金的朋友。

四、奶爸总结

从当前的市场行情来看,2024年的“挪储”只会更加激烈迅猛,甚至有人说全民挪储的时代已经到来。

毕竟利率下行,普通人如何通过调整资产配置,守住手中的钱,是每个人都需要思考的问题。

如果你刚好有资金规划需求,可以私聊奶爸~

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保