之前,我们写过《友邦保险测评:值得为“高大上”买单吗?》,对友邦保险在售的重疾险进行了详细的测评,测评过的产品有:友邦全佑惠享、友邦全佑至珍旗舰版康爱智多保计划、友邦全佑至珍旗舰版全能保、友邦全佑一生旗舰版倍呵护全能保、欣悦一生儿童版等。 最近,友邦保险把全佑惠享升级为全佑惠享荣耀2019全能保。今天,奶爸就为大家解读全佑惠享荣耀2019全能保:

全佑惠享荣耀2019全能保解读

全佑惠享荣耀2019与平安福、国寿福等重疾险对比

换个思路买重疾险

01全佑惠享荣耀2019全能保解读

友邦全佑惠享荣耀2019全能保,保障内容包括:

1、轻症保障,60种轻症(第一类重疾)保障,不分组,高发的10种轻症都有包括。最高赔付7次,赔付额度递增:第1、2次,20%保额;第3、4次,30%保额;第5-7次,50%保额。

2、重疾保障,100种重疾(第二类重疾)保障,分4组,最高赔付3次,间隔期365天。

3、重疾、身故、全残、生命终末期、老年护理金,5种责任只赔付一种。其中,老年长期护理金100%保额,但是要分开120个月领取。

4、意外保障,意外身故和全残可以获得基本保额,9大重大自然灾害保额翻倍。

5、可以选择恶性肿瘤多次赔付,但是间隔期5年,市面上已经有很多间隔期3年的产品了,间隔期肯定是越短越好的。

友邦全佑惠享荣耀2019全能保,是全佑惠享升级的升级版,升级的地方主要在:

1、轻症终于实现保终身。

友邦以往的重疾险产品,轻症赔付的年龄都限制在75岁之前,过了75岁,得了轻症也不会获得赔付。全佑惠享荣耀2019全能保取消了这个年龄限制,掌声响起来!

2、轻症取消分组,增加了赔付次数,赔付额逐渐递增。

全佑惠享的轻症分4组,赔付3次,赔付额为20%保额。全佑惠享荣耀2019全能保,取消了分组,条款变友好了。

3、增加了重疾和轻症的保障种类。

全佑惠享保障80种重疾和30种轻症,全能保增加到100种重疾和60种轻症,覆盖范围更广。

4、保障内容包含意外保障

可以选择癌症多次赔付的保障。

5、缴费时间减少了一年

保障增加,但是总保费相差不大,可以说是加量不加价。

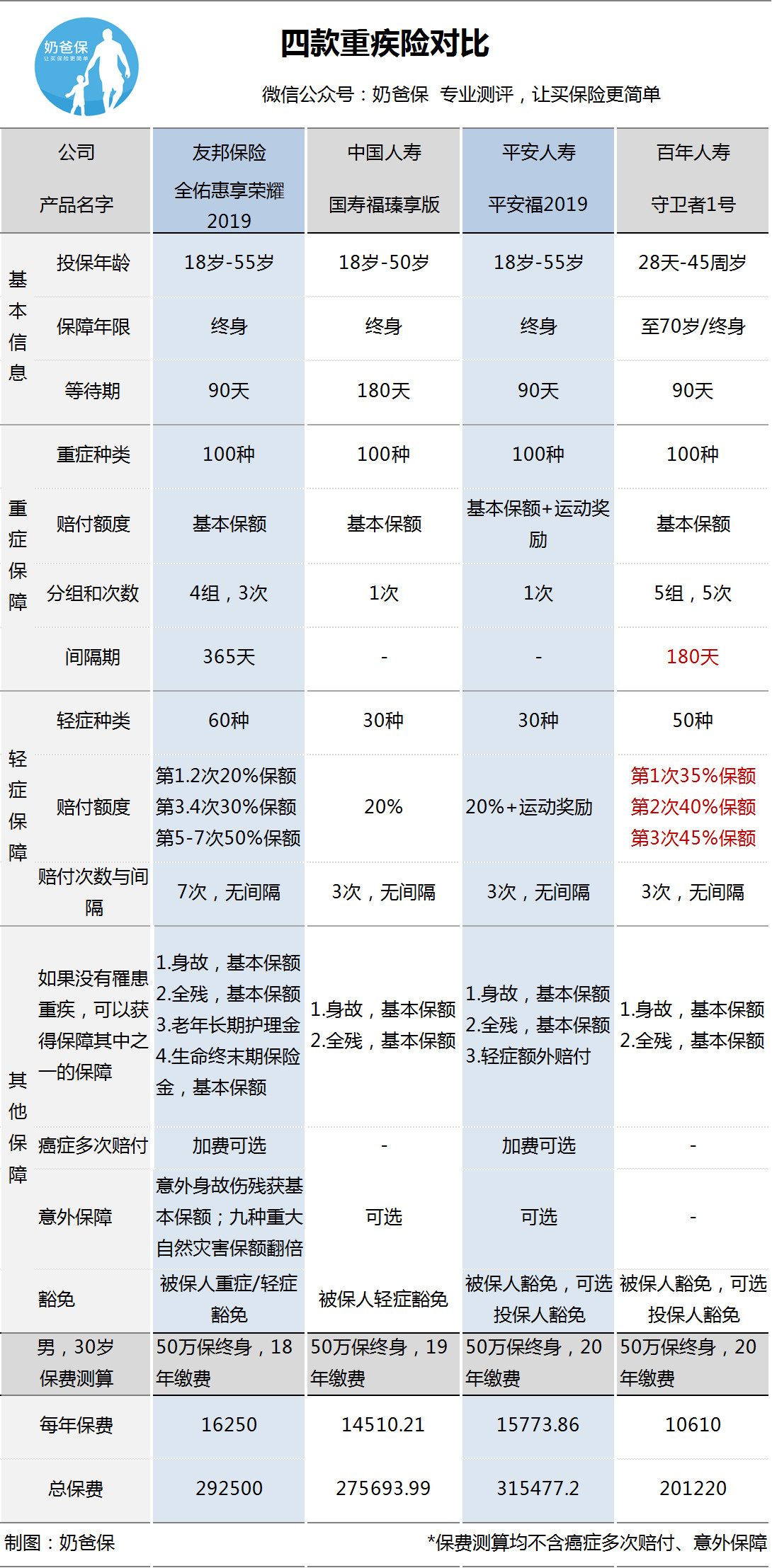

02友邦全佑惠享荣耀2019与热销重疾险对比

没有对比,不好权衡,那么我们就看看其他重疾险,和全佑惠享荣耀2019全能保有什么不一样。我们拿以下几款产品进行了对比:

友邦全佑惠享荣耀2019全能保

中国人寿国寿福瑧享版

平安人寿平安福2019

百年人寿守卫者1号

价格方面

友邦全佑惠享2019的缴费期由19年变成18年,保费变化不大,出了名贵的友邦保险居然降价了!降价之后,佑惠享2019总保费要便宜点,但还是高于国寿福瑧享版,跟性价比更高的百年人寿守卫者一号差距还是非常大,贵了差不多50%。

保障方面

友邦全佑惠享2019的保障内容与守卫者1号最相似,都是重疾多次赔付的产品。我们重点对比一下这两款的保障内容:

1、重疾分组

重疾多次赔付的关键,在于高发重疾的分组。如果患上同一组的两种或者以上的疾病,是只能获得一次赔付的。奶爸对比了两款产品六种高发重疾的分组,守卫者1号分组更为分散,而且最高发的恶性肿瘤(癌症)单独分为一组。对于赔付时间间隔,守卫者1号只要180天,全能保则要求是1年。

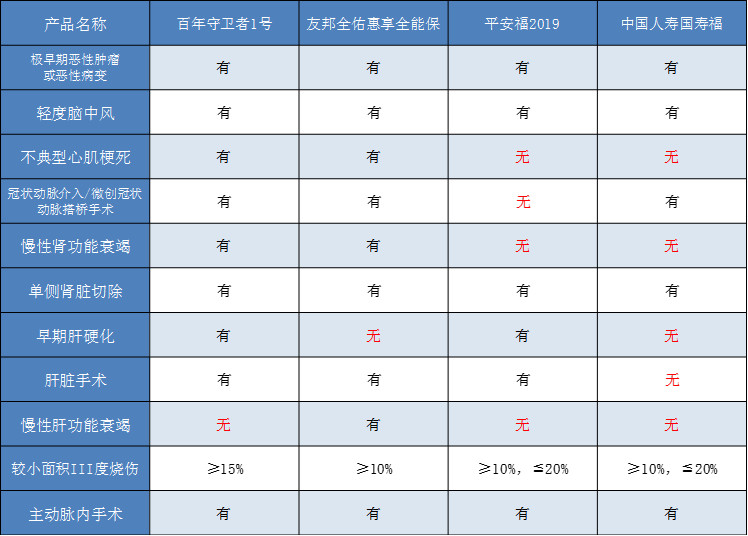

2、轻症保障

友邦全佑惠享2019,虽然轻症赔付高达7次,最高赔付额50%,第1、2次赔付额度也是只有20%基本保额。赔付次数虽高,但是第1、2次只赔付20%保额(市面上很多产品赔付30%保额)。一个人多次患上轻症的概率其实不高,3次以上部分基本上更多是噱头。其实,赔付的次数远没有首次赔付额度重要。 再来看看4个产品的11种高发轻症对比。守卫者1号和全能保保障11种高发轻症中的其中10种,而平安福和国寿福分别只有8种和7种。对于不典型心肌梗塞,慢性肾功能衰竭等都没有包含在内。

在轻度脑中风的定义中,守卫者1号,国寿福、全佑惠享2019的标准达到两种状态中的一种,即赔付:

1)一肢或者一肢以上肢体技能不放丧失,其肢体肌力为1、2或3级; 2)自主生活能力不放丧失,无法独立完成六项基本日常生活活动中的一项或两项。

而平安福是这样规定的:“无法独立完成六项基本日常生活活动中的二项”。 总的来说,全佑惠享荣耀2019全能保,比以往友邦的同门师兄弟有比较大的进步。有了一定幅度的降价,取消了轻症赔付75岁的限制,重症、轻症保障种类更加齐全,赔付次数也较以往增多。但如果跟目前市场上性价比高的产品对比,还是存在一定的差距。

03

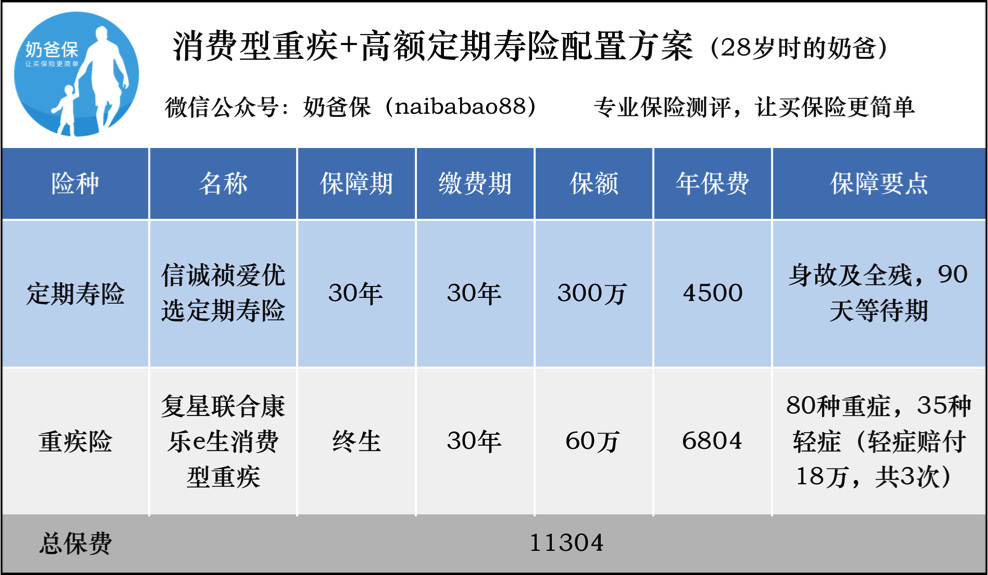

换一种思路买重疾险

上面文章看到,全佑惠享荣耀2019全能保虽然看上去很保障全面,但是很多保障只能获得其中的一种,比如,重疾和身故,只能保障其一。另外,由于身故和重疾是保终身的,存在整体保费高但保额偏低的问题。

其实,相对于终身寿险来说,大部分普通家庭最需要的是高额的定期寿险。原因请看我们之前的这篇文章:为什么要买定期寿险?

那么重疾险该怎么买?奶爸最推荐工薪族的重疾保障体组合是这样的:

消费型重疾险+高额定期寿险

传统储蓄型重疾险一般是疾病和身故责任只赔付一项。如果我们把疾病和身故的责任分开配置,罹患重疾后身故,可以同时获得重疾和身故两份赔偿。更重要的是,寿险保障期限可以灵活配置,在预算不多的情况下仍可实现较高保额的身故保障。

下面来看看,奶爸28岁时给自己做的方案:

60万的重疾保障到终身+300万的身故/全残保障到58岁,保费11304。如果58岁前身故,能拿到300万;如果58岁后身故,能拿到消费型重疾险的现金价值(可以忽略不计)。

奶爸认为,自己58岁后,家里房贷基本还清,女儿饺子也已经长大,如果生病了,有重疾险的保障;如果不幸身故,虽然保险没有理赔,对家庭财务的影响也不会很大。

如果购买储蓄型重疾保险,这个价格只能买到一份50万的重疾/身故保障。不管是重疾还是身故,最多只能拿到50万。

如果预算不足,消费型重疾险还可以选择保到60岁、70岁,在保费支出较低的情况下,就能买到比较高的保额。

更多重疾险的测评,详情可查阅以往文章:消费型重疾险深度测评:哪款成人重疾险最值得买?

有什么保险的疑问,欢迎联系我们。

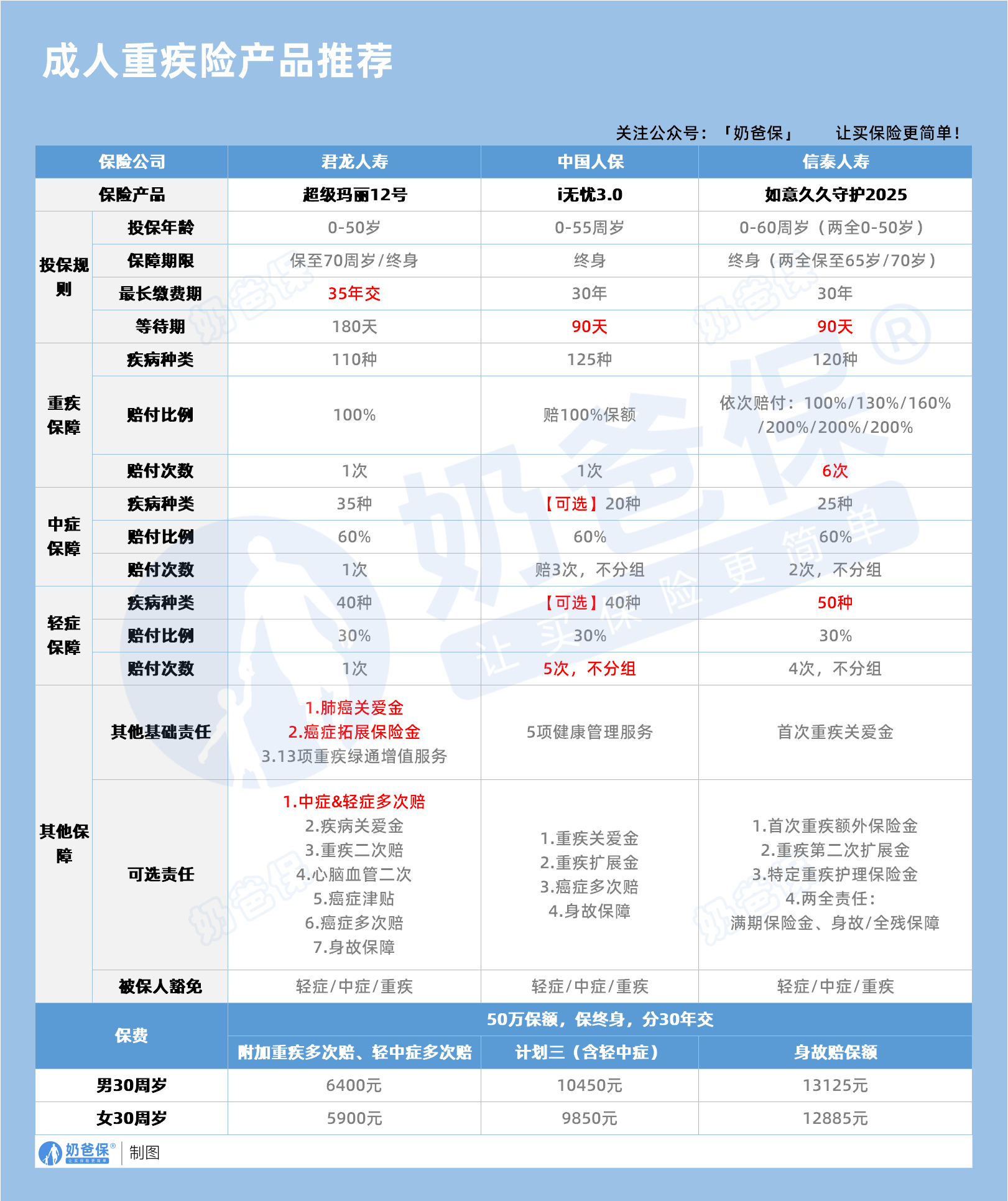

奶爸也给大家推荐几款优质的重疾险产品:

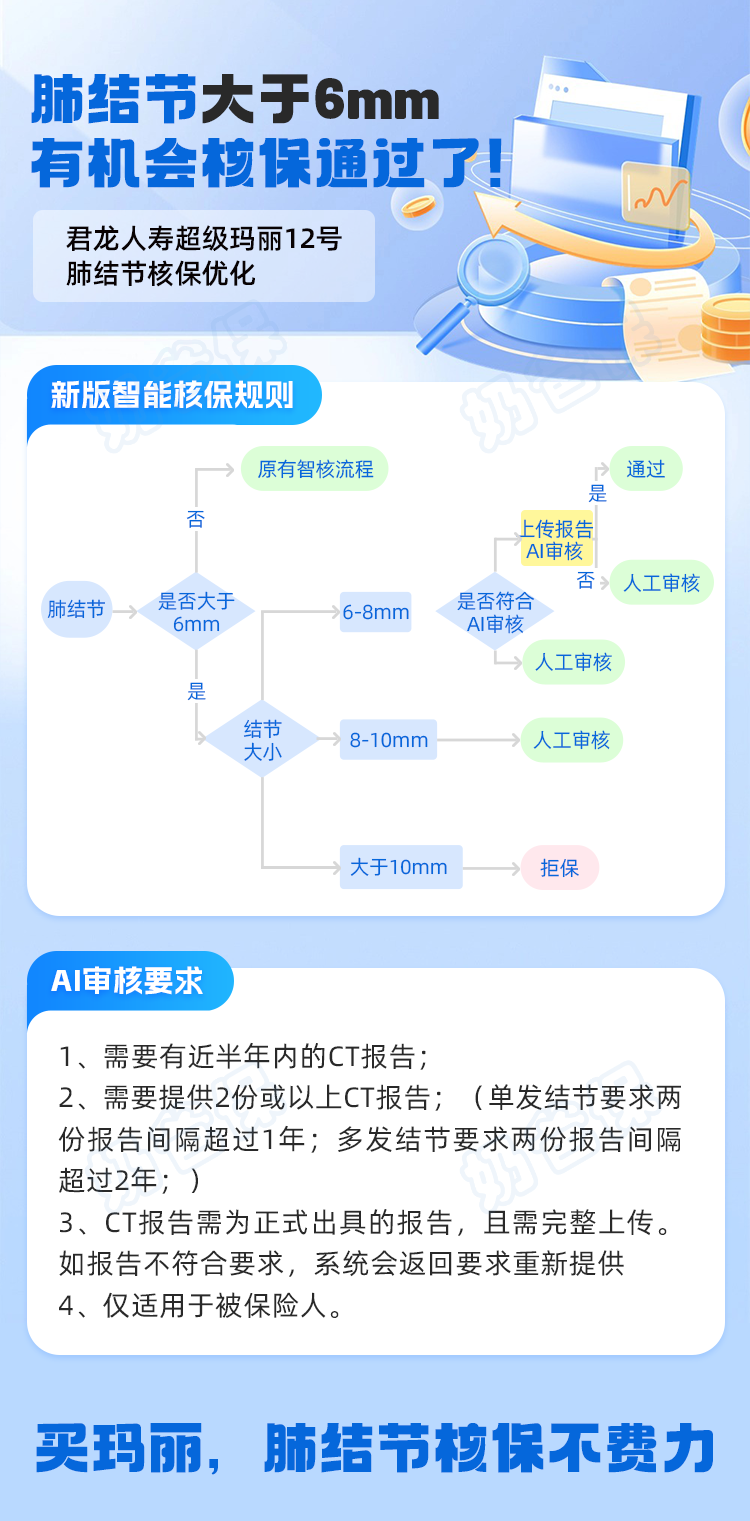

先来看看超级玛丽12号重疾险,

首创肺癌关爱金:

针对疫情后肺结节检出增多的情况,新增了肺癌关爱金。

若肺结节切除手术后病理检查不属于恶性肿瘤,365天后确诊为肺癌,保险公司额外赔付30%基本保额。

新增中症轻症多次赔:

将必选责任的轻症和中症责任分开,各赔1次,降低保费。

在可选责任中新增中症轻症多次赔,使投保更灵活,重疾赔付后,中症可继续赔付,无间隔期。

重疾二次赔可以赔同种重疾:

超级玛丽12号的第二次重疾保险金可赔付同种重疾。

例如,55岁前确诊左肺癌,间隔5年后再确诊原发性肝癌,可获第二次重疾保险金。

适用于同种重疾新发/复发/转移及不同重疾,均可获赔。

核保宽松:

支持智核加费+人核加费,对部分疾病核保更宽松,如甲状腺结节和乳腺结节,无严重情况可正常承保。

而同类产品对肺结节核保严格,肺结节低于5mm大多除外,超过5mm可能拒保。

超级玛丽12号在核保宽松和癌症保障方面表现突出,适合追求全面保障和癌症保障的人群。

再来看看i无忧3.0重疾险,

核保宽松:

不询问体检异常,对既往症问询较少,对常见异常如甲亢、甲减、白内障等既往症问询较少,对乳腺结节、甲状腺结节、乙肝等常见问题核保宽松。

例如,良性结节,即使是甲状腺结节3级,也有机会投保。

保障内容灵活、扎实:

提供4个投保计划,灵活选择。预算有限可选择计划一,仅保重疾。预算充足时,可选择计划三,享受轻中重疾保障。

40种轻症,轻症赔付次数5次,每次赔付30%保额;

20种中症,赔付3次,每次赔付60%保额;125种重疾,赔付1次,赔付100%保额。

轻症赔付次数优于市面多数产品,保障内容扎实。

品牌可靠:

中国人保出品,信誉良好,为有健康异常或投保困难的朋友提供选择。

如意久久守护2025重疾险亮点:

高赔付比例:

重疾赔付比例从100%起,最高可达200%,最多赔付6次,重疾赔完轻中症无间隔期继续赔,提供高额的保障。

丰富可选责任:

可以附加重疾额外赔、重疾二次赔和特定重疾护理等。

针对10种特定重疾,60岁后满足护理要求,每年可获得10%保额,限5次,为养老护理需求提供保障。

还可以附加两全险,保障期满,可获得主险重疾和附加两全险累计保费之和,避免保费白交。

健康管理服务:

累计保费不同,服务标准不同。比如提供不限次数的电话和视频医生服务,可以获得就医建议。

对于预算充足,追求全面保障、满期返还保费的朋友,如意久久守护2025是值得考虑的。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保