今年4月,人社部、财政部印发《关于2020年调整退休人员基本养老金的通知》。

明确今年养老金上涨5%,拉开了养老金上涨的序幕。

(财政部《关于2020年调整退休人员基本养老金的通知》)

今年是养老金连续上涨的第16年。截至目前,全国31个省份均已完成2020年养老金调整方案。

养老政策调整事关每个人、每个家庭。

每个人都会有老去的一天,如何才能过上安稳舒适的老年生活,值得每个人深思。

而对于年轻人来说,养老问题看似远在天边,实则近在咫尺。

今天,奶爸就跟大家聊聊养老问题。

养老金上涨,晚年生活高枕无忧了?

除了养老金,还能靠什么来养老?

商业养老保险应该如何选择?

有哪些商业养老保险值得关注?

奶爸总结

01 养老金上涨,晚年生活高枕无忧了?

由于各地区的经济水平不同,2020年各省养老金上调比例根据实际情况确定,最高上涨幅度为5%。

多数省份在7月底前已经将上涨的养老金补发到账。

据统计,上海养老金增加208元,位列第一;江苏和广东紧随其后,分别增加193元、192元;其它省份也有不同程度的上调。

而全国城乡居民基础养老保险调整后,调整后的基础养老金如下表:

![]()

(数据源自公开报道)

(数据源自公开报道)

可以看出,城乡差距依然比较明显。

与此同时,另一则消息也引发广泛关注:

中国发展基金会在中国人口老龄化的发展趋势和政策的报告中预测:

到2022年左右,中国65岁以上人口将占到总人口的14%,由老龄化社会进入老龄社会;

到2050年,这一比例将达接近30%,65岁及以上老年人口数量将达3.8亿;

60岁及以上的老年人口将接近5亿,占总人口比例超三分之一。

简单来说,2012年五个劳动力养一个老人,2030年两个劳动力养一个老人,到2050年一个劳动力就得养一个老人!

近年来,社保养老金替代率大致稳定在45%左右,城镇职工基本养老保险已经陷入“高名义缴费率、低替代率和低可持续性”的尴尬境地。

基本养老保险难以应对当下及未来的情况已是不争的事实。

02 除了养老金,还能靠什么来养老?

想要拥有舒适的晚年生活,其中一个核心问题就是:钱,而且得是一笔稳定、可持续的钱。

除了养老金,大部分人养老主要有以下几种方式:

1、养儿防老

“养儿防老”大概是当下最普遍的养老方式。

尤其是在广大农村,年轻时赚钱养家,到老了,收入减少或者甚至没有收入,就由子女接棒,承担起家庭责任。

然而,房贷车贷、高额的育儿费用、膨胀的物价、竞争激烈的职场,让本该“三十而立”的80后、90后感到“鸭梨山大”。

据调查,九成80后认为自己无法赡养父母,一半以上的80后还需要父母资助。

“啃老”已经成了一种普遍的社会现象。

当年都言“养老防儿”是笑谈,孰料一语成谶。

奶爸通过日常观察,以及跟朋友交流也发现:如今的80后、90后,对未来靠子女养老,一致持否定意见。

全部指望养儿防老显然已经不现实。

2、储蓄养老

中国人有储蓄的优良传统,超前消费曾经遭遇一边倒式的批判。

大部分人都会在年轻有收入的时候,为自己攒下一份财富。

毕竟在自己手里管着,放心又划算。什么时候自己急着用,拿出来就是。

然而这种方式也存在明显的缺点。

贬值:当前的活期储蓄利率大约是0.30%,三年定期存款利率也不过2.75%。这样的利率是远远跑不过通货膨胀的。

不安全:假如60岁开始养老,至少要准备20年花费的养老金。这么一大笔钱放手上,很容易被“惦记”。

不光是社会上那些盯着老年人养老金的骗子,如果家人有急用,养老金被挪用也很常见。

3、以房养老

过去几十年,伴随着中国的城镇化,不少人靠买房积累了大量财富。

直到今天,房价依然居高不下,很多人把大半辈子的积蓄都用来买房,觉得“房子越多,越有安全感”。

将来年纪大了,卖掉一两套房子,生活不就有保障了吗?

然而今天的房子放到几十年后,还能值多少钱,其实是个未知数。

其次,房子毕竟不等于现金,它的流通效率较低。

举个例子,年老时如果突然生病需要钱,你能保证手上的房子能以自己满意的价格马上出手吗?

答案是否定的。

从资金安全、稳定的现金流这两个角度来讲,奶爸认为,商业养老年金是个绝对可行的选项。

养老年金的收益白纸黑字写进合同里,安全性不用担心;等年老以后,每年都可以拿一笔固定的收益。是一种非常符合养老需求的理财方式。

03 商业养老保险应该如何选择

目前市面上绝大多数商业养老保险,都属于限期缴费的年金险,即投保人按时缴付保费到特定年限时,开始领取保险金。

活得越久,领到的钱就越多,相应的收益率就越高。

其本质就是一种强制储蓄的理财产品。

年金险可以分为以下几类:传统年金险、万能型年金险、投资型年金险和分红型年金险。

如何挑选一款适合自己的年金险?

一方面,要根据自己的资金情况选择合适的保障期限。

长期缴费的年金险通常用于养老准备,年轻时提前持续投入,到晚年就有一笔稳定的现金流。

而中短期缴费的年金险,短期投入更大,适合用于强制储蓄和理财规划。

比如,”创业金“可以给自己准备一笔未来创业用的费用,”教育金“可以为子女准备一笔接受高等教育费用。

另一方面,还需看准实际收益再下手。

年金险作为一种理财产品,其收益主要分为”分红“和”万能账户“。

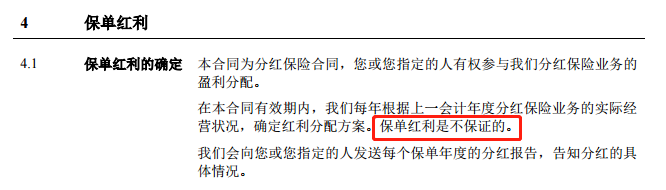

虽然”分红“可以让我们获得一定的收益,但值得注意的是,一般分红型产品的合同条款会明确写明:”保单红利是不保证的。“

(中意优盛两全保险(分红型)产品条款)

至于万能账户,它实质上是一款附加险,可以用来拉高年金险的整体效益。

挑选万能账户时,需要考虑到它的保底利率和结算利率,二者越高越好。

此外,年金险的收益还需看它的内部收益率(InternalRate of Return),即IRR的收益情况,IRR的值越高,代表最终收益越好。

04 有哪些商业养老保险值得关注?

基于前面的年金险选购标准,奶爸认为,近期这些产品值得关注:

![]()

(年金险产品测评)

(年金险产品测评)

奶爸直接上结论:

钻多多和国富瑞利这两款产品作为快返型年金,起领时间早,从保障期第五年就可以开始领取。

而且这两款产品可附加万能账户实现复利增值,当前结算利率5.5%,整体收益不错。

国富瑞利这款产品到80周岁可以领取一笔祝寿金,保险公司给付已交保费。

不过,钻多多的最长缴费期间只有3/5年这两个选择,相比而言,前期需要投入的资金更多。

当然,本金越多,收益也越可观。适合手上有一笔闲钱,且短期内不需要挪用的朋友投保。

同时,如果想要通过复利增值实现较高收益,不建议从第五年就开始领取,否则会拉低最终收益率。

中荷金生有约作为一款保终身的养老型年金,需要到固定年龄(如55、60、65岁)才开始领取,但可以保证领取20年。

产品缴费方式有趸交、3/5/10/15/20/25/30年等多种缴费方式,选择多,缴费压力更小。

适合普通工薪阶层一边工作,一边为将来的养老做准备。

更完整的产品测评,可点击以下链接:中荷金生有约、光大永明钻多多、国富瑞利

总的来说,如果追求快返,类似钻多多和国富瑞利的快返型产品可以满足需求。

如果用作养老基金储备,类似中荷金生有约的养老金更为合适。

05 奶爸总结

有句话说,鸡蛋不能放在同一个篮子里。

养老规划也是如此。

靠儿女、靠储蓄或固定资产,把希望完全寄托在某一种方式上,显然风险太大。

多种方式并举,打好规划的“组合拳”,才可能换来安心舒适的未来。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保