许多家庭都是孩子出生后才开始考虑保险,并且保障的重心大多都放在孩子身上,由于家庭可承担的保费被孩子的保费所占用,导致作为家庭经济支柱的大人却没能获得多少保障。

其实这样的配置方案十分不合理,因为一旦家庭经济支柱倒下而又没有充裕的保险保障,那么整个家庭未来的生活、孩子的教育就很可能陷入困境。

今天我们就来聊聊不同年收入的家庭该如何设计合理的保险方案。

在开始具体案例设计前,我们得先明确以下原则。

1、保险体系搭建是一个逐渐配置的过程,特别是对于经济条件不宽裕或者收入不稳定的家庭,更没必要追求一步到位,应该随着家庭收入的增加逐渐增加保障。一般合理的保费支出应该占家庭年收入的8%—15%比较合适。

2、没有一套方案或者一个产品能适合所有人,所以,大家应该更多地关注设计思路而非产品本身。

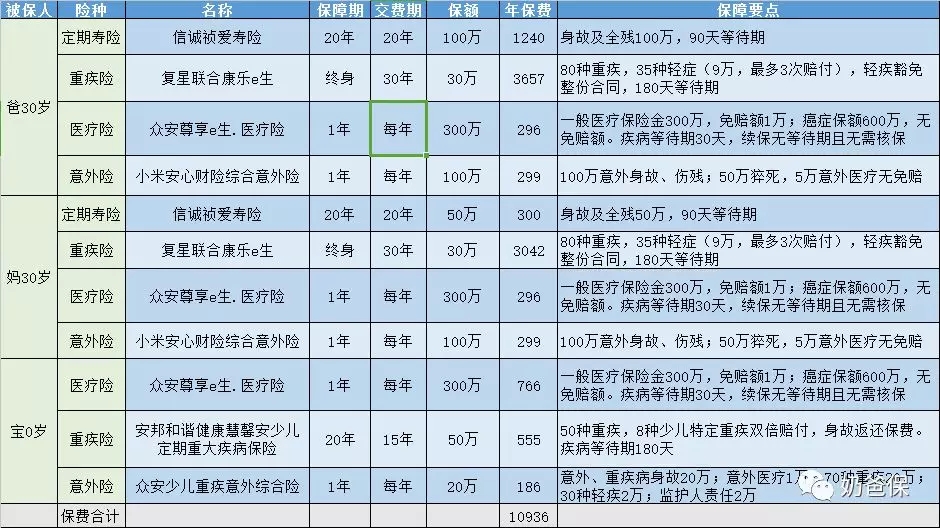

A先生30岁、A太太30岁,A宝宝不足1岁(0岁),A先生年收入15万,A太太全职在家,全家生活工作在中部三线城市,有房贷50万。

具体保障

A先生

意外身故:100万+100万=200万(20年)

重疾身故:100万+30万=130万(20年)

重疾保障:30万(终身)

A太太

意外身故:100万+50万=150万(20年)

重疾身故:100万+30万=130万(20年)

重疾保障:30万(终身)

A宝宝

意外身故:100万

重疾身故:50万(20年)

重疾保障:50万(20年)

设计思路

1、家庭年收入15万,按照5%-15%的原则,家庭年缴保费应该在0.75万—2.2万左右比较适合。考虑到A先生是家庭唯一的收入来源,因此优先给A先生配置100万保20年的定期寿险。以防A先生突然身故,导致房贷断供以及小孩的教育和生活费用无以为继。20年后A宝宝差不多毕业出来社会工作,房贷也基本结清,A先生再也不必背负沉重的家庭经济负担。

2、女性定期寿险的费率是男性的一半,A太太投保保额50万保20年的定期寿险只需要年缴300元,性价比十分高,因此我们也考虑给A太太投保。万一A太太不幸身故,A先生家庭也能获得一笔50万的赔偿金,这样A先生也更能安心工作。

2、由于保费预算有限,加上A先生A太太均已经30岁,为了防止年纪增大身体健康出现问题导致影响投保,我们在配置重疾险时优先考虑期限及保障责任的全面性,稍稍减少保额,等以后收入增加了再加保。因此,我们建议夫妻双方均配置消费型的重疾险,保额30万,含轻症多次赔付,保终身。

3、A宝宝0岁,我们给A宝宝配置了一款少儿特定重疾,50万(8种少儿特定重疾保额翻倍至100万),保20年,缴15年。考虑到20年后无论病种或者保险行业都发展很快,因此预算不是特别高的情况下我们一般不建议小孩重疾保终身。比较合理的做法是保障至小孩成年即可,期满后再更换为合适的成人重疾。

4、奶爸曾多次强调,寿险只适合成人购买,小孩投保寿险的意义不大。故我们没有给小孩配寿险。

5、医疗险和意外险,价格便宜保额高,是每个完整保障方案必不可少的一环。

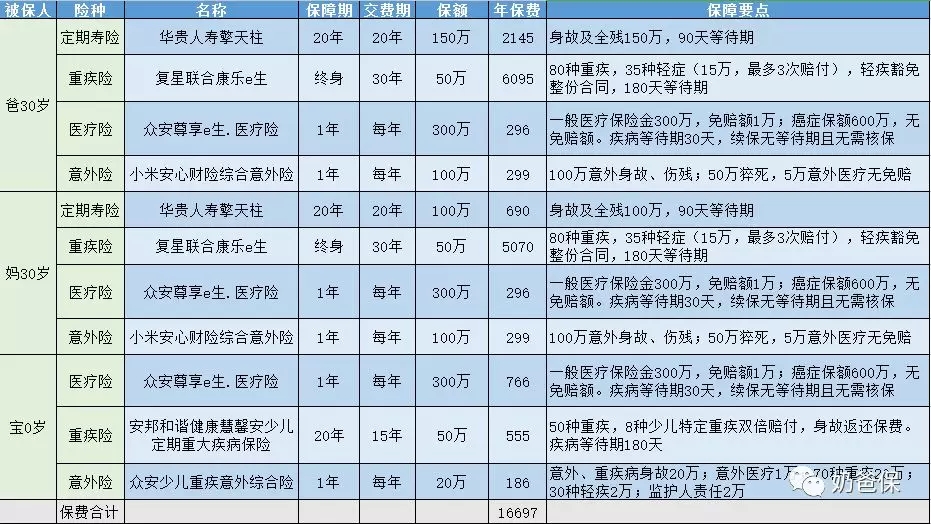

B先生30岁、B太太30岁,B宝宝0岁,夫妻双方收入相当,全家生活工作在东部二线城市,有房贷150万。

具体保障

B先生:

意外身故:150万+100万=250万(20年)

重疾身故:150万+50万=200万(20年)

重疾保障:50万(终身)

B太太

意外身故:100万+100万=200万(20年)

重疾身故:100万+50万=150万(20年)

重疾保障:50万(终身)

B宝宝

意外身故:100万

重疾身故:50万(20年)

重疾保障:50万(20年)

设计思路

1、家庭房贷150万,夫妻双方收入相当,不过B先生的工作前景会更好,因此,我们给B先生配置了150万保20年的定期寿险,而由于女性定期寿险费率是男性的一半左右,所以我们也给B太太配置了100万保20年的定期寿险。这样设置,整个家庭的寿险保障额度都会比较高了。

2、重疾方面,我们直接给夫妻双方均配置了消费型重疾险,50万,保终身。消费型重疾险与传统重疾险不同,不含身故责任,因此性价比更高,也更适合工薪阶层。这样我们既能满足保障期限和保额需求,也能有效控制保费支出。

3、相比传统重疾(含身故责任),消费型终身重疾(不含身故责任)+ 定期寿险的组合更适合大多数人,特别是工薪阶层。因为这个组合既能有效控制保费,也能有效涵盖终身重疾保障,更能在家庭经济风险最大的头几十年将身故保障做到最大。毕竟几十年后小孩成年了,即便父母意外身故,能不能拿到赔偿对他们后续生活都影响不是很大了。

4、医疗险、意外险、小孩方案参照上面,不再赘述。

C先生30岁,C太太30岁,C宝宝0岁,生活工作在一线城市,C先生年收入20万,C太太年收入15万,家庭年收入35万,有房贷250万。

具体保障

C先生:

意外身故:200万+100万=300万(30年)

重疾身故:200万+50万=250万(30年)

重疾保障:50万(终身,多次赔付)

C太太

意外身故:200万+100万=300万(30年)

重疾身故:200万+50万=250万(30年)

重疾保障:50万(终身)

C宝宝

意外身故:100万

重疾身故:80万(20年)

重疾保障:80万(20年)

设计思路

1、家庭房贷250万,夫妻双方收入相差不多,我们给C先生C太太均配置了200万保30年的定期寿险,这样无论夫妻双方哪一方不幸身故,对家庭房贷、生活、小孩教育都不会有太大影响。

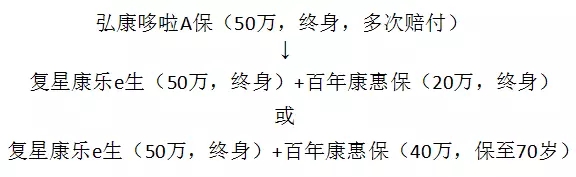

2、由于预算充裕,我们给C先生配置了多次赔付的弘康哆啦A保,50万保终身,给C太太选择了单次赔付的复星康乐e生,50万保终身。

3、预算充足的话,以上方案灵活性很大。比如,重疾险同样8600元左右保费情况下,我们可以这样变化。

究竟是第一次患重疾就赔足70万甚至120万(70岁前)好呢,还是赌能赔两次50万呢,这就要看每个人的抉择了。

4、多余的预算也可以考虑将寿险的保障期限从20年做到30年,或者将直接将保额做高,这也是因人而异。

奶爸说

授人以鱼,不如授人以渔

1、家庭每年保费支出占家庭年收入5%-15%为宜。对于年收入不高的工薪阶层,优先选择消费型的险种,性价比更高。保额足够的情况下才可以去考虑带分红功能的险种。

2、没有一个方案适合所有人。针对不同的家庭年收入情况,奶爸仅仅是简单给出了初步方案,大家还得根据自身情况来调整方案。因此,大家要关注的是设计思路而不是产品。

3、保险体系的搭建是一个逐步完善的过程,尤其对于收入不高的家庭更应如此。方案配置应遵循先大人后小孩的原则,不能搞反。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保