在买保险的时候除了了解产品本身的保障内容外,很多小伙伴还会关注其背后承保公司的实力怎么样。

因此,很多人会把保险公司的运营情况作为选择保险的参考维度之一。

保险公司会把自家的业务和服务数据进行季度性的公布。

银保监局会根据保险公司的运营资金和业务、服务情况,对保险公司进行风险评价、偿付能力评估等。

把相关数据整理完成后进行对外公布。

而这些数据正是我们去判断保险公司靠不靠谱的“证据”。

奶爸根据银保监会和各保险公司提供的数据,看看到底是哪家的保险公司产品最值得买?

│保险公司2020上半年各数据排名情况

│传统大保险公司重疾险分析对比

│互联网保险公司热门重疾险对比

│奶爸总结

01保险公司2020上半年数据排名情况

保险公司大不大、服务好不好,数据来说话。

其中,保费规模、理赔报告、投诉率和偿付能力,可以从不同角度说明问题。

我们逐一来看:

(一)保险公司2020上半年原保费数据

保费的收入代表着一家公司的业务能力强弱,也是其能够分得市场这块蛋糕大小的依据。

既然要对保险公司实力进行排名,自然是少不了看其收入的多少。

奶爸把2020上半年前30名公司的原保费收入数据整理出来了,一起来看看。

如下图:

(2020上半年原保费收入排名top30公司)

从表中我们可以看到:

排在前十名的保险公司,除了我们熟悉的八大家以外,还有一些不那么知名的“小”公司,如前海人寿、中邮人寿。

同时,一些互联网保险公司也已跻身前列,如:泰康人寿。

可见,实力强不强其实跟知不知名没多大关系。

奶爸之前也说过保险公司没有所谓的“小”公司,只是在都是“大咖”的保险行业里相形见绌了。

话说回来。

收入的数字再好看也是保险公司的利益,需要它支出时爽不爽快才是我们更关心的。

如果说保费收入证明保险公司的营业实力,那理赔支出就是保险公司服务能力好不好的参考标准之一。

话不多说,接下来一起来看看各家公司的理赔数据:

(二)保险公司2020上半年理赔数据

(2020上半年部分保险公司理赔数据)

从理赔金额来看:

排名前十名中的后五位,理赔金额排行榜和保费收入榜有一定的出入,造成这样的局面原因与自家主要业务有一定关系。

比如太平洋人寿,小额理赔案件最考验保险公司的运营效率和系统能力,理赔的人次高,小额理赔率就会高。

另外,由于上半年受疫情的影响,很多保险公司的医疗险、重疾险等新增了新冠肺炎的保障。

也因此,保险公司在新冠保障方面的赔付也占了很大份额,比如阳光人寿,理赔总金额11亿元,新冠理赔就占了1472万元。

理赔率只是证明保险公司服务水平的一方面。

最能客观反映一家保险公司服务好坏的,除了理赔速度还有保险投诉比例。

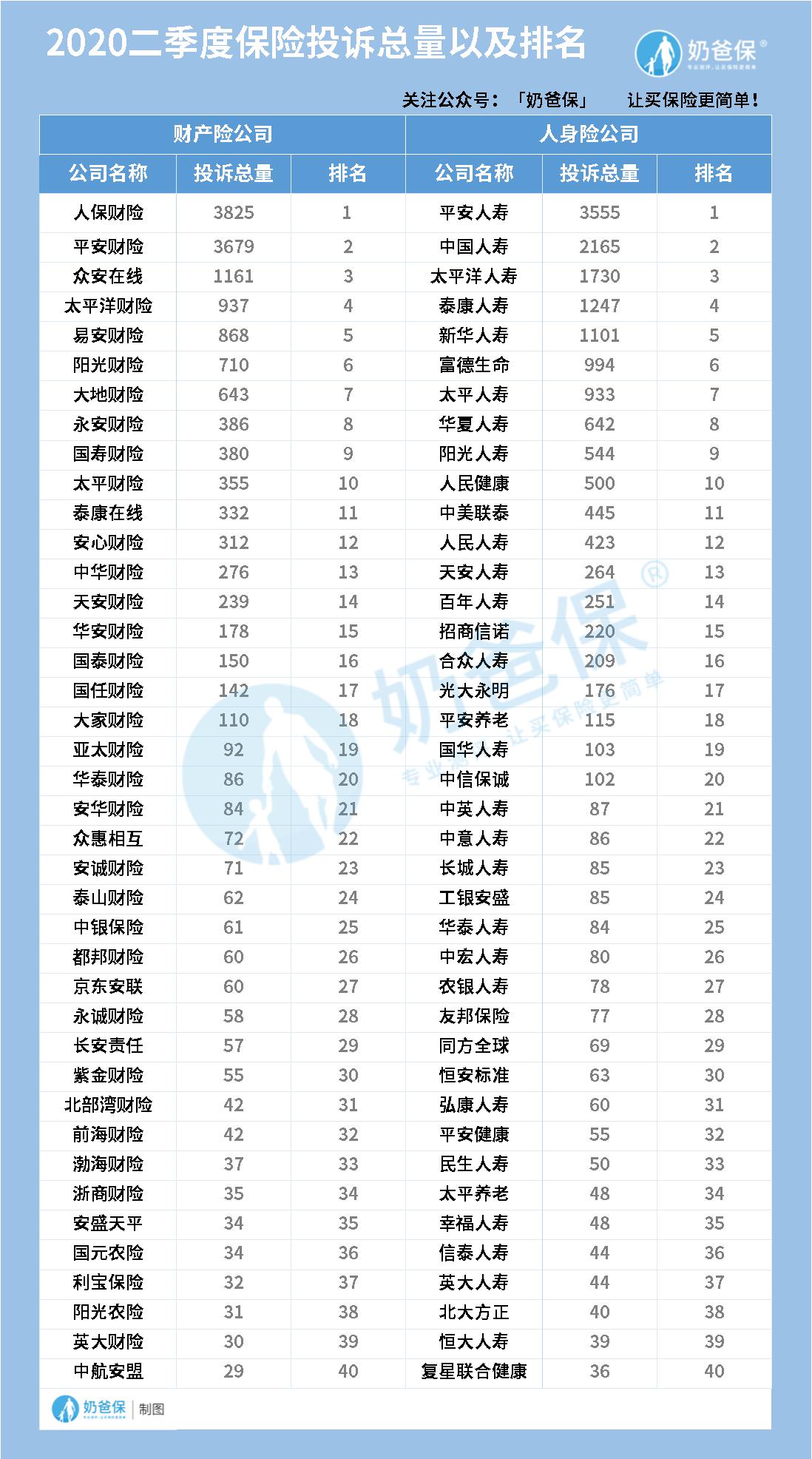

(三)2020第二季度部分保险公司投诉量

投诉率的高低,能侧面反映用户在服务上体验的好坏。

我们首先来看一下各家公司总投诉量的情况如何:

(保险投诉总量及排名)

投诉量越少,证明该公司的服务质量越好。

所以,不是所有榜单都要争第一的, 像保险投诉榜单可不是能拿来刷存在感的“光荣榜”。

当然,公司业务量越大,需要面对的投诉量也会相对较多。

比如平安人寿、中国人寿等老品牌公司,占领着保险市场的大部分额,榜上有名也不足为奇。

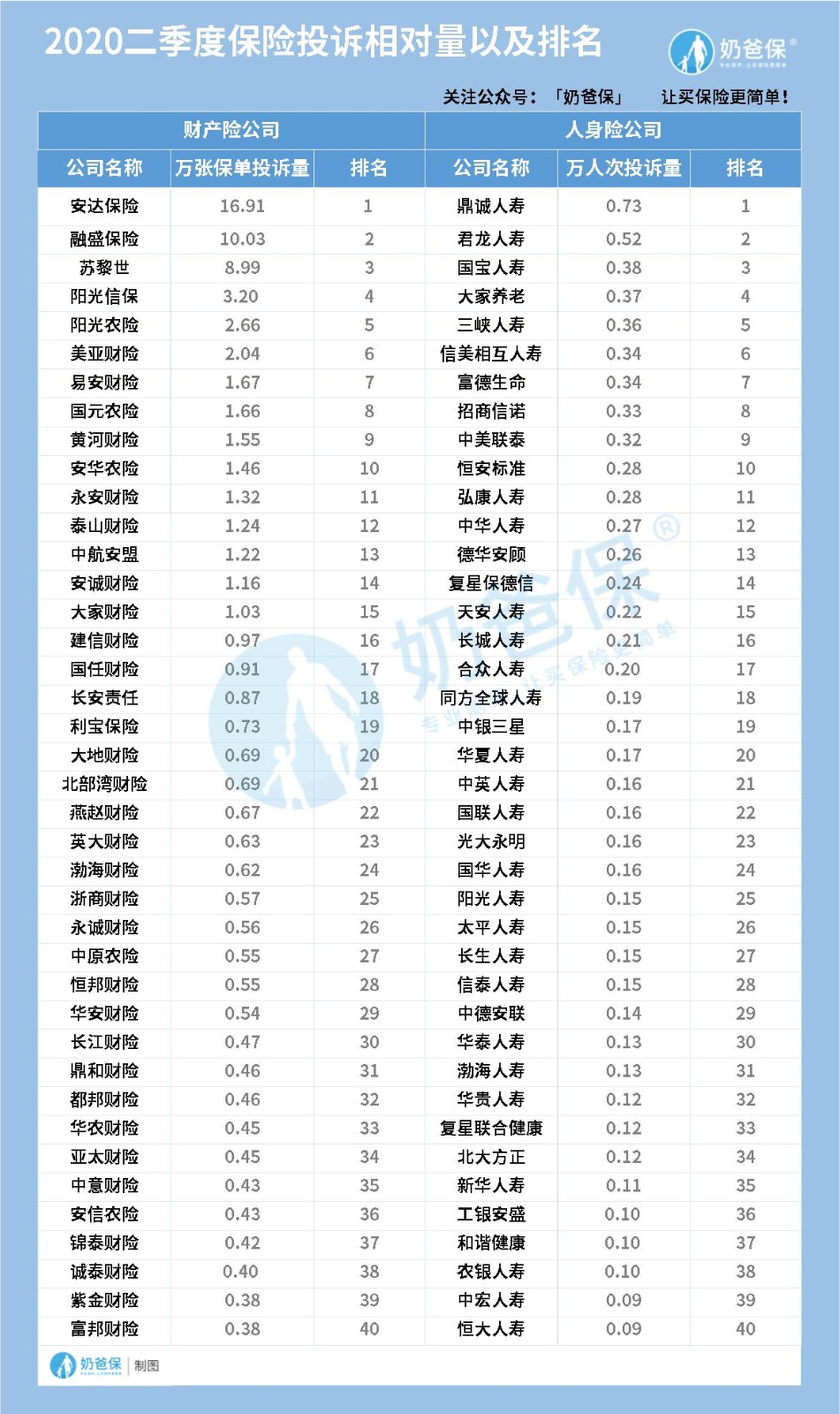

所以,为了显示究竟哪些公司的投诉率是真的高,银保监局给出了三指标:

亿元保费投诉量

万张保单投诉量

万人次投诉量

注意:财产险公司主要保财产,因此银保监会并未统计财险的万人次投诉量,暂以万张保单投诉量作参考。

在这三个指标中,最值得关注的是万人次投诉量:

每承保10000万名客户,所产生的投诉量,这项数据对消费者最有参考价值。

我们先来看一下表格数据:

(保险投诉相对量及排名)

从表格数据来看,大保险公司虽然总投诉量较多,但是万人次投诉量并不算高。

小保险公司也并没有太大差距,总体上都还不错。

总的来说,大小公司在投诉方面差别并不大!

奶爸一直强调选择保险产品时不能只看保险公司大小,哪家产品优质,服务好,偿付率稳定,这家公司就值得被选择。

说到偿付率的问题,接下来我们就要看看各家公司的综合偿付能力的强弱以及面对极端风险的偿还能力如何了。

(四)保险公司2020一季度偿付能力

一个公司是否有足够的能力应对极端风险,在出现危机时能够保障客户权益的同时平稳度过难关。

关键还是要看公司的偿付能力和风险评级情况。

我们先通过表格来看一下各家公司的相关数据:

(综合偿付能力与风险评级)

一般来说,偿付能力高于100意味着有99.5%以上的概率能在极端情况下偿还债务。

从表中表格可以看出,前十名的公司偿付能力都在200以上,综合偿付能力处于充足状态。

风险评级分为A、B、C、D四级,每个等级又细分三等级,最高等级为AAA。

评级内容包括:理赔时效、保单送达时效、业务办理的速度、电话接通率等8项。

目前能排上最高等级AAA的公司还没出现,这是各家公司需要努力达成的一个目标吧。

因此A 级作为服务最好的等级,排名里除了常见的大公司,也有不少知名度低的公司。

可见,服务水平的高低,不能只看公司大小。

公司规模大,并不代表旗下产品性价比就更高,还是需要提防利用知名度“割韭菜”。

接下来,我们再来看看各家大公司的重疾险产品性价比是否也是竞争力十足?

02传统大保险公司重疾险分析对比

(大公司重疾险对比)

可以发现,在保费价格上,大公司产品并不便宜,以20年缴费保终身来算,保费价格基本都要每年15000元。

在保障结构上,都是只包含重疾和轻症的保障,关于如何选择,奶爸给大家一点结论:

如果追求保费便宜:太平金生康瑞

太平金生康瑞是最便宜的,特别是女性投保,只要10000出头的价格,对比其他大公司来说便宜了几千块。

如果追求重疾保额:平安福2.0

平安福20有两项责任都是可以增加保额的,重疾最高可以增加60%保额,对比同类产品来说,重疾保额是最高的。

如果追求特色保障:太平洋金福人生、欣悦一生成人版2019

太平洋金福人生可以附加成人重疾失能保障和老年特定重疾保障,对成人因重疾导致的残疾或者无法进行正常生活可以提供额外的保障。

对老年人特定疾病也可以额外赔付,能够进一步提高赔付额度以及保障力度。

而欣悦一生成人版2019,可以附加重疾多次赔付,投保人可以按需选择。

不过并不是所有人都有这么高预算来买保险,那么预算有限,还有其他推荐的产品选择吗?

03互联网保险公司热门重疾险对比

如果不是特别追求大公司产品的朋友,不妨考虑以下产品:

(热门重疾险对比)

如果注重癌症的保障:达尔文3号、超级玛丽3号max

这两款产品都是包含极早期恶性肿瘤保障,也就是原位癌二次赔付。

如果附加了癌症二次赔付后,癌症保障会更加全面。

让你有足够的经济能力与癌症做斗争。

如果注重前症保障:百年人寿康惠保2.0

如果罹患了12种前症之一,就可以获得15%基本保额的赔偿。

在其他保障上,康惠保2.0重疾/中症/轻症的多次赔付均无间隔期;

而且赔付比例和同类产品相比也是偏高的。

如果注重保障力度:横琴无忧人生2020

无忧人生2020无论是保额还是可选责任都比较优秀,保障很全面;

对女性更加友好,费率很低,保障力度也比较高。

如果注重保障全面:如意人生守护典藏版

如意人生守护典藏版的中症和轻症赔付额度是上述产品中最高的,额外保障也最丰富。

而且它增加了可选重疾额外赔责任,性价比很高。

它的分组情况还是比较合理的:它将恶性肿瘤单独分组,不影响其他重疾的理赔。

其他高发重疾也比较分散,这样可以在一定程度上提高重疾多次赔付的概率。

如果受限保费预算:守卫者3号

守卫者3号是一款重疾不分组多次赔付产品,保费价格刷新了重疾不分组多次赔付产品的底价。

虽然它在赔付比例上不占特别优势,但保单前15年,重疾赔150%保额;保障内容还是比较全面的。

这些产品对比大公司产品来说,保费价格便宜了,保障提升的同时,产品的结构也要复杂得多;增加了不少保障责任,投保规则也是比较灵活,可以选择定期,是否附加身故责任。

对于保险小白来说,初次投保,看到这么多选项难免会出现很多疑问,也想知道哪一款才合适自己。

所以,奶爸还是建议小伙伴们在选择互联网产品之前,先咨询一下相关的专业人士。

04奶爸总结

买保险最重要的是看产品的保障内容和条款,当然背后的承保公司也要了解。

了解保险公司不是看其品牌的大小,而是要看它的偿付能力、理赔数据等能够体现资本实力、服务能力的信息。

更多关于保险的疑问,可添加文末规划师微信1对1咨询!

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保