随着存款利率不断下行,保险的优势逐渐凸显,保险的需求越来越强烈。

2019年行业开始炒停售,因为即将下调保险预定利率4.025至3.5%。

我的印象里2019年,是保险炒停售的元年,但客观上来说,当时买了保险锁定利率的人,确实赚到了。

接着2023年7月31,所有3.5%预定利率产品全部停售,保险进入3.0%时代。

目前市场上主要是分红型储蓄险。

那么什么是储蓄分红型保险?分红型储蓄险的优缺点有哪些?

什么是储蓄分红型保险?

分红型储蓄险的优缺点有哪些?

奶爸总结

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html

一、什么是储蓄分红型保险?

理财险中的增额终身寿险想必大家都很熟悉了。

所见即所得,买入即确定,刚性兑付。

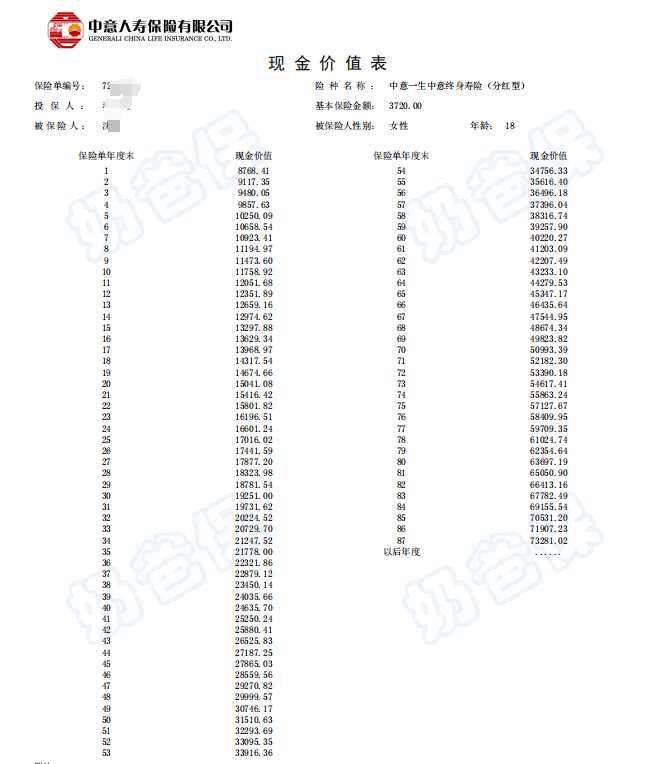

那么分红型储蓄险,保单有现金价值表,同样有一个封闭期,然后开始复利增值,奶爸这里拿中意一生中意终身寿险(分红型)为例分析:

除此之外,还有每年的分红收益。

也就是说收益为:保底+分红

分红利率是(4.5%-产品本身的预定利率)*70%。

比如产品预定利率是2.5%(监管规定分红预定利率≤2.5%即可),分红对应的利率便是1.4%。

这里大家要清楚,分红是附加机制,主险是增额寿,这个核心不变。

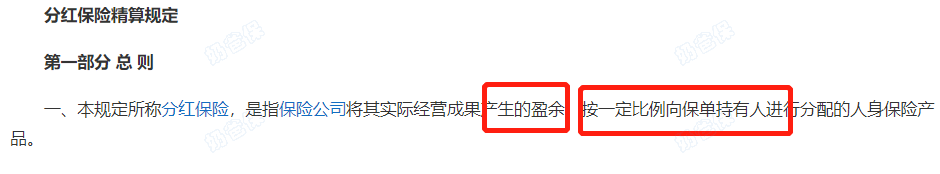

分红险的运转逻辑在《分红保险精算规定》中有明确的定义:

分红险是指,你买了这份保单,可以享受一定比例的保险公司实际经营成果的盈余。

当然这个成果和比例都是有规定的:至少可以分走保险公司当年可分配盈余的70%。

分红形式有两种:现金分红和保额分红。

1.现金分红

红利以现金形式,每年发放,可以直接支取、抵缴保费、累积生息、购买交清保额;

2.保额分红

红利以“加保”的形式,每年发放,保额会不断增加,并且新加的保额会参与下一年的分红。

退保或者出险时,会以现金形式给付终了红利,这里简单了解即可。

二、分红型储蓄险的优缺点有哪些?

分红型储蓄险的优点:

1、收益有优势

之前预定利率3.5%的时候,分红的保证收益和增额寿相差太多,利差最少得有1%。

用1%确定收益,换1.4%的预期收益,不划算。

现在预定利率3%,分红和增额保证收益的利差只有0.5%

用0.5%的确定收益,无风险置换1.4%的预期收益,就比较香了。

保底2%以上,加上1.4%的分红,可以实现3.5%的综合收益。

完全可以吊打大额存单等高息储蓄。

分红的特性,保留了它博取高收益,有机会抵御通胀的可能。

2.安全保本

作为不多的刚兑金融产品,这是保险的立足之本。

无论市场再怎么波涛汹涌,本金永远都在,晚上都能睡个安稳觉。

3.灵活性高

保证部分前期现金价值高,封闭期比传统增额短。

算上分红,一般6年左右能结束封闭期,支取灵活。

可以理解为6年定期存款,完了想取就取,不取就放在里面复利滚存。

分红型储蓄险的缺点:

1.利率风险

分红保险的红利水平通常与保险公司的总收益和利率相关。

如果市场利率下降,保险公司可能会降低红利支付或调整合同条款,从而对保单持有人造成影响。

2.市场风险

分红保险公司通常会将保费的一部分用于投资,如股票、债券和房地产等资产。

如果这些投资表现不佳,可能会影响到分红保险的现金价值和红利支付。

3.适应性风险

由于分红保险是长期的金融产品,个人的财务需求和目标可能会发生变化。

如果保单持有人需要提前解除合同或更改保险计划,可能会面临一些额外费用和限制。

4.长期承诺风险

分红保险是长期契约,通常需要持续缴费多年才能获得较高的现金价值和红利。

因此,如果保单持有人不能按时缴纳保费或解除合同,可能会导致契约终止或现金价值减少。

5.公司风险

不同的保险公司有不同的财务实力和管理能力。

如果选择的保险公司面临财务困境或其他问题,可能会对分红保险的稳定性和红利支付产生影响。

终身寿险和年金险有何区别?增额终身寿险和年金险哪个好?

终身寿险和年金险有何区别?增额终身寿险和年金险哪个好? https://weixin.qq.naibabao.com/cms/show-16154.html

https://weixin.qq.naibabao.com/cms/show-16154.html

三、奶爸总结

总的来说,2.5%定价的分红型储蓄险,其抗通缩属性虽不及定价利率更高的普通型增额寿。

但若逢通胀环境,资产价格上涨,市场投资收益可观,险企资产端迎来春天,那么分红险的预期收益便可烫平周期的波动,有效抵御通胀!

想要了解更多理财险可以看奶爸整理的最新榜单:2024年2月增额终身寿险、年金险榜单,哪家产品比较不错?

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保