信托服务是比较特别的服务,很多朋友对此比较陌生。

究竟家族信托和寿险有什么区别?哪些增额终身寿险产品能够提供信托服务?

奶爸来为大家解读:

家族信托和寿险有什么区别?

哪些增额终身寿险产品能够提供信托服务?

奶爸总结

一、家族信托和寿险有什么区别?

家族信托是一种信托机构受个人或家族的委托,代为管理、处置家庭财产的财产管理方式,以实现财富规划及传承目标。

家族信托的管理期一般都在30年以上。

家族信托是为高净值客户专门定制的产品,不设置预期年化收益率,也没有规定好的投资项目,而是根据客户的风险偏好去配置投资产品。

此类信托可设置其他受益人,可中途变更受益人,也可限制受益人的权利。

信托基金并不会自动赚钱,所以家族信托想要保值增值,需要专业的信托人才去打理。

那么,家族信托与寿险有何区别?我们往下看:

1、资金门槛

一般的家族信托资金起点是3000万起,一些国有银行系的家族信托资金起点是5000万、6000万起,按照监管要求最低的家族信托起点是1000万起。

所以整体来看,现金家族信托的门槛还是非常高的,并不是所有客户都能够接受。

而保险金信托一般是按总保费或总保额来设置入围门槛。

终身寿险保单一般要求总保额在500万以上才能对接保险金信托。

所以从资金门槛上来看,保险金信托入围门槛更低,很多中产阶层都可以接受。

2、缴费方式

家族信托和保险金信托一般都是可以分期缴费的,家族信托每期至少1000万。

保险金信托如果选择是年金保单,首年保费大概是几十万到100万不等。

如果选择终身寿保单,首年保费可能只需要十几万或几十万。

所以保险金信托首期启动资金相比家族信托少很多。

3、财富放大效果

家族信托没有财富放大功能,家族信托的财富增值主要依靠信托公司资产管理来实现。

终身寿险的保险金信托具有很强的杠杆效果。

举个例子,客户30周岁,男性,他选择购买一张20年缴的终身寿险对接信托,他首年保费只需要10多万元即可享受600万的身故保障。

假如客户第二年身故,那么就会有600万元的身故理赔金进入信托账户。

这当中是就有近60倍的财富放大的杠杆。

二、哪些增额终身寿险产品能够提供信托服务?

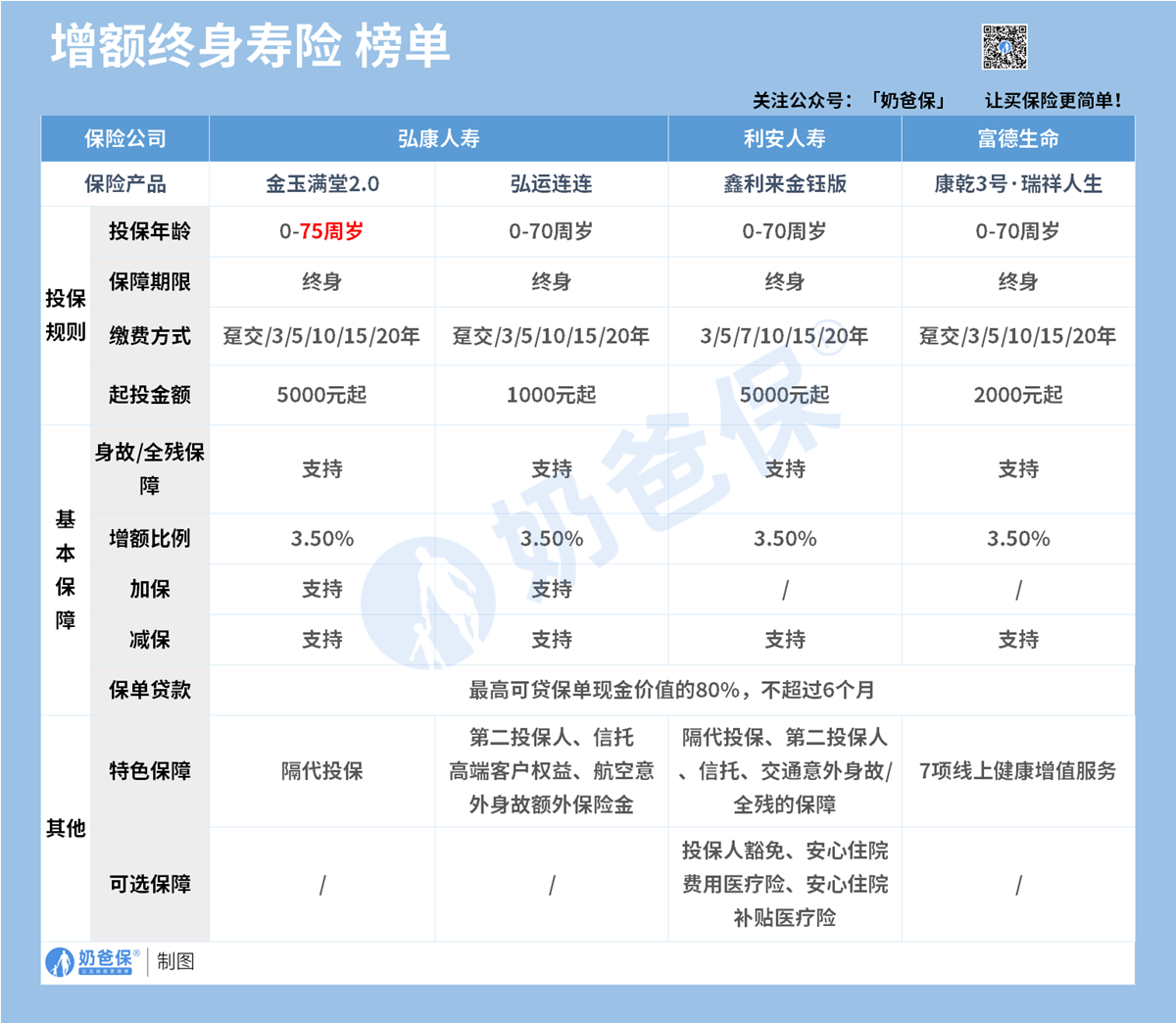

奶爸列举了一共四款增额终身寿险,其中弘运连连和鑫利来金钰版提供信托服务。

三、奶爸总结

家族信托可以提供高净值服务,可以更好地规划财富,顺利实现财富传承。

关于更多理财险产品,感兴趣的朋友可以阅读奶爸的理财险榜单:

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html奶爸也给大家推荐几款目前值得选择的终身寿险产品:

1、光明至尊2024版(分红型)

综合实力强:由光大集团和加拿大永明人寿联合推出,公司实力雄厚,过往分红实现率和近三年平均投资收益率表现良好

有望博取较高收益:30岁男性,年交10万,交5年,叠加分红,保单第10年,红利收益超过2%;第20年超3%,最高无限接近3.5%

可附加万能账户:可附加鑫保利2023版/增利宝2023版/光明赢万能险,保底利率2%

【适合人群】

看重保险公司实力、追求高收益人群

2、福满盈3.0(分红型)

综合实力强:由中粮集团和英杰华保险集团支持,作为中外合资公司,其综合实力强,分红实现率和投资收益率表现也不错

有望博取较高收益:30岁男性,年交10万,交5年,叠加分红,保单第10年,红利收益超过2.6%,最高无限接近3.3%

保单权益丰富:满足一定保费,还提供养老社区对接和VIP服务,还可附加万能账户,

【适合人群】

看重保司综合实力、产品保单权益等人群

3、福满佳2.0(分红型)

2025年1月31日前放宽投保门槛,如3年交是3万元起投。

综合实力强:由中粮集团和英杰华保险集团支持,作为中外合资公司,其综合实力强,分红实现率和投资收益率表现也不错

封闭期短、有望博取较高收益:30岁男性,年交10万,交5年,保单第5年现金价值就能超过已交保费,保单第10年,红利收益超过2.3%,最高无限接近3.3%

身故保障全面:除基础保障外,还自带重大自然灾害意外身故保障,非常全面

保单权益丰富:满足一定保费,有望对接养老社区、享受对应VIP服务,还有第二投保人、保险金信托服务。

【适合人群】

看重产品前期收益、回本速度,兼顾保单权益等人群

4、福有余2024终身寿险

投保门槛低:最高支持75岁人群投保;投保门槛低,年交最低5000元起,大部分人都能买

收益不错:30岁男性,年交10万*5年交,保单第20年,复利IRR超过2%,长期IRR无限接近2.4%

有望对接养老社区:满足一定保费,可享受高端的养老社区服务

【适合人群】

看重大品牌、收益及兼顾未来养老品质的人群

5、鑫享福终身寿险

封闭期短:30岁男性,年交10万,5年交,现金价值>已交保费时间仅需6年,优于不少同类产品

保单利益高:30岁男性,年交10万,5年交,保单第20年,复利IRR接近2%,最高复利IRR无限接近2.4%

可附加万能账户:可附加金管家(稳赢版)万能险,保底利率2%

【适合人群】

看重回本时间、资金使用灵活等人群

6、启明星悦享版终身寿险

可选缴费期丰富:短缴可选趸交、3/5/6/7年交;长缴可选10/15/20年交,比同类产品可选性更多

保单收益还不错:30岁男性,年交10万*5年交,保单第30年,复利IRR接近2%,最高复利IRR无限接近2.3%

保单权益多:满足一定保费,可以对接养老社区、享受对应增值服务,还提供信托服务

【适合人群】

看重产品服务体验、预算不多等人群

想要了解产品详细信息的朋友,也可以私聊奶爸~

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保